2016年10月16日

股权投资在中国进入高速发展时期

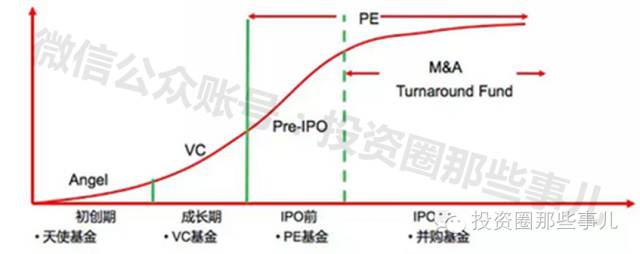

私募股权投资是指对非上市公司股权,或者上市公司非公开交易股权进行的权益性投资,以策略投资者的角色积极参与投资标的的经营和改造,通过上市、管理层回购、并购等方式,出售持股获利。

来源:投资圈那些事儿

私募股权投资(Private Equity,简称PE)

是指对非上市公司股权,或者上市公司非公开交易股权进行的权益性投资,以策略投资者的角色积极参与投资标的的经营和改造,通过上市、管理层回购、并购等方式,出售持股获利。

PE在中国进入高速发展时期

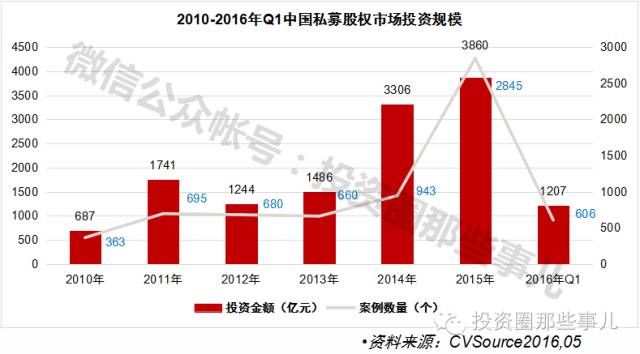

2012年-2013年PE市场投资规模保持较低水平。2014年度开始,PE投资规模出现了明显的上升,2015年度PE市场的投资案例数目和投资金额均达到了近6年来的最高值。2015年年底,国务院常务会议审议通过了《关于进一步显著提高直接融资比重优化金融结构的实施意见》,明确了2016年发展资本市场5项重点工作,开展私募股权融资试点是其中一项,2016年的全国两会,也充分肯定了私募股权融资的地位。

在“万众创新”背景下,新经济活跃度提高,PE机构表现积极,私募股权基金数量与募集金额节节攀升,呈现一片繁荣景象。

各路明星也来玩股权

各路明星也来玩股权

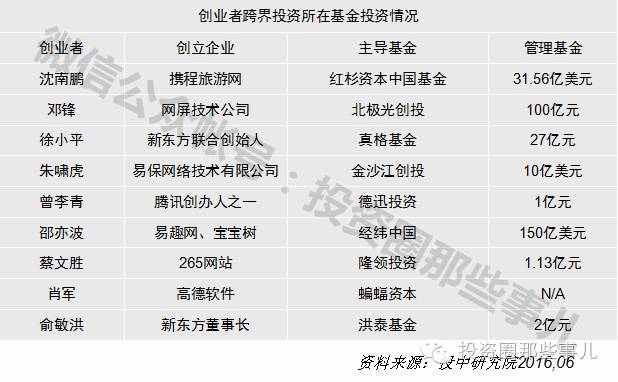

互联网兴起前,获取信息渠道不畅通。如今创业者和投资人获取信息日趋重合,创业公司投资创业公司,创投合一,跨界合作变得普遍,身份界限模糊。大批受益于天使投资和风险投资的创业家,在创立企业成功上市后,手握大量资金,以投资人身份投资初创公司。

私募股权市场的跨界现象从侧面可以反映出资本市场的火爆。

国内PE基金中长期投资机会

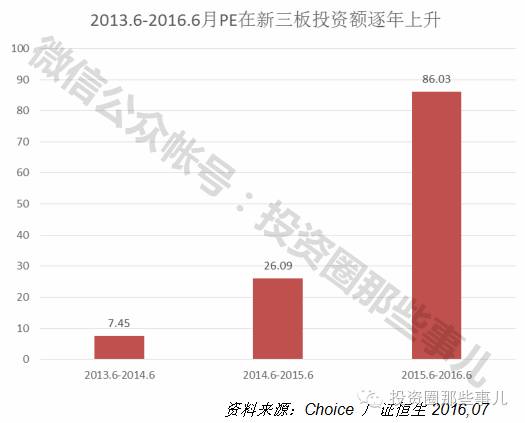

新三板

新三板作为投资机构与中小企业对接的有效途径,是中国资本市场的重要平台,也已经成为私募股权基金的重要退出渠道之一。截至2016年8月2号,新三板累计挂牌家数突破8000家大关,仅从公司数量的角度,新三板已经是世界上最大的股票市场之一。

IPO

根据清科旗下私募通数据统计,2016年6月,17家IPO企业中10家企业有VC/PE支持,占比58.8%。以发行价计算,2016年6月IPO退出平均回报倍数为3.00倍。

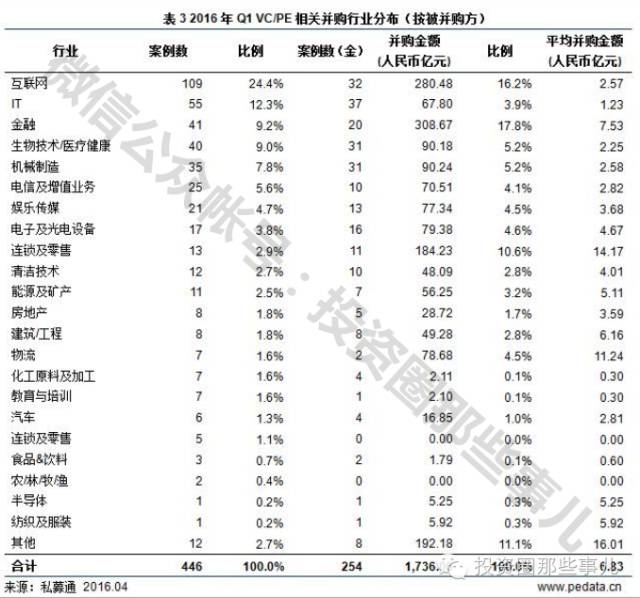

并购

并购基金一直以来都是成熟资本市场的主流私募股权基金类型。在欧美成熟的市场,PE基金中超过50%的都是并购基金。2015年中国新募集并购基金数量尚不足私募股权投资市场新募基金总量的10%;相较于西方发达国家,中国的并购基金还处于起步发展阶段,仍有较大的增长潜力。