2016年10月16日

中国资产管理行业现状观察

导读:资产管理业务与直接融资相依相伴,是促进直接融资发展的重要力量。一、认识资产管理业1、金融的逻辑金融业服务实体的方式,就是促进...

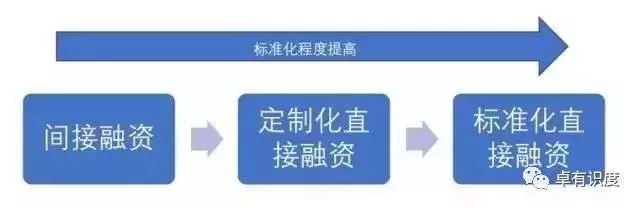

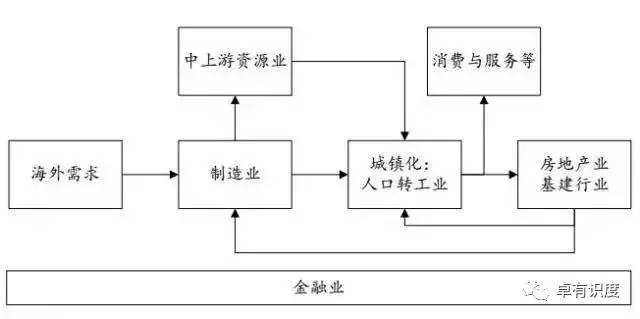

导读:资产管理业务与直接融资相依相伴,是促进直接融资发展的重要力量。 一、认识资产管理业 1、金融的逻辑 金融业服务实体的方式,就是促进资金的融资,实现投资与融资的对接,把富余资金的使用权,以合适的方式和价格,让渡给资金需求方,并有效控制风险。 资金融资的方式大致有两种:间接融资、直接融资。间接融资指银行业、保险业以及券商自营投资等,融资中有两次融资关系,债权或股权,金融机构在中间充当金融中介。以银行为例,存款人与银行发生一次债权融资关系,即存款人把钱借给银行,银行再与借款人发生一次债权融资关系即银行把钱借给借款人。某笔存款和某笔贷款之间没有一一对应关系,银行以自身信用向存款人借钱,不会因某笔贷款违约而拒绝偿付某笔存款,两次融资关系之间没有直接关联。金融中介的收入是两次融资关系的利差、价差,但也为此承担风险,收入里面包含了风险补偿。 直接融资是指融资人与投资人之间直接发生融资关系,金融机构不在中间充当金融中介,而只提供承销、保荐等专业服务。金融机构收取服务费,不承担融资风险。典型的业务是证券公司为融资企业提供股票、债券的承销服务。 间接融资与直接融资,各有优劣势。 间接融资的优劣势:一般来说,间接融资由金融中介分别跟资金方、融资方各自议定投融资方案,能够提供定制化业务,这是其优势。其劣势是由于金融中介承担了中间的风险,所以一般来说,他们为了保持经营可持续性,会尽可能控制风险,不太敢去从事高风险的投资。所以,银行和保险公司提供的融资服务都是偏低风险的。虽然舆论经常指责他们支持经济力度不够,但他们确实是为了保障他们的债权人——比如存款人、投保人的利益。这就导致了间接融资在支持新兴产业方面,显得力不从心。所以,不得不承认,想靠银行传统存贷款业务去助力我国的新兴产业起飞,真是太难为行长们了。 直接融资的优劣势:直接融资是直接撮合资金方与融资方,金融机构不在中间承担风险,只要双方你情我愿,多高风险都可以做。其缺点是直接融资在从事标准化业务时更高效,比如发行标准化的股票、证券,招呼广大投资人来买。直接融资也能根据客户需求处理定制化业务,比如各种在交易场所之外撮合投融资对接,最典型的就是PE/VC。但做过的朋友都知道,这活儿效率非常低。 因此,间接融资、定制化直接融资、标准化直接融资一字排开,代表着定制化水平的下降: 2、资产管理业的逻辑 参与直接融资,其实是一个技术活儿,有一定的专业化门槛。间接融资,存款人把钱给银行就行了,几乎不用过问银行怎么放贷,只要我们相信这银行不会倒闭。但存款人若想改为参与直接融资,事情就多了,要研究投资标的、配置品种、控制风险等,不是光有钱就能做的。而且,越是定制化的直接融资,这些活儿越多越复杂。于是,资产管理业应运而生。 资管业务通过引进信托或委托关系,受人之托、代客理财、投资者风险自担。首先,资管业是直接融资,管理人不是融资双方中的一方,他只是提供一种专业服务,使投资方不用自己亲自操刀投资。管理人设置一个资管产品(SPV),汇集投资人的资金,以自身名义持投资人利益进行投资活动,投资的收益、风险均由投资人自己承担,管理人仅按约定收取管理费,这里面不包含风险补偿。 因此,很多具有专业门槛的直接融资得以实现,资管行业是关键一环。或者说,资产管理业务与直接融资相依相伴,是促进直接融资发展的重要力量。 3、中国资管行业前景广阔 毫无疑问,资管行业在中国的前景是十分广阔的。以下来阐述下资管行业的经济背景,它可从融资、投资两方面解释了资产管理业的兴起。 首先,经济背景能够解释对融资服务的需求。我国改革开发以来经历了30年的经济高速增长,主打产业其实是低端制造业,而最终的拉动力量主要是外需和城镇化,包括房地产、基建。这些低端制造业的风险相对较低、现金流稳定,可预测性强、普通拥有较好的抵押物(房地产为主),因此非常适合用低风险偏好的间接融资(银行信贷为主)。 如今,随着外需走弱和城镇化程度日趋提高,这种旧经济模式的空间越来越小,中国经济面临结构转型压力,各种新兴产业正在发展。而很多新兴产业与低端制造业不同,有些是处于产业初期,风险较高,未来现金流很难预测,也没什么像样的抵押物,间接融资对它们有心无力了,需要采取新的融资服务,一般以直接融资为主。比如,典型的做法是PE/VC。 老的低端制造业,逐渐成熟之后,往往会走上产业整合、企业并购之路,市场开始集中于龙头企业,这些信誉良好的大型企业往往适用标准化直接融资,比如发行股票、债券。 直接融资的发展,必然带动资产管理业务的发展……当然,资产管理业务的发展,也反过来推动直接融资的发展,这两者互为因果。另一方面,居民收入提高、财富积累,同时通胀还使存款的吸引力下降,也使大家参与直接融资的意愿提高。因此,直接融资发展(融资需求)和居民投资意愿上升,使资产管理业务空间广阔。 以上说的是金融发展的一般规律,但是中国的特殊国情是金融业里银行业独大,几乎所有的企业、居民客户,均掌握在银行手中。企业融资、居民投资转向直接融资,不再需要存贷款业务,这对银行来说是一个脱媒的过程。银行会眼睁睁看着他们离去吗?答案显然是否定的。所以,银行会想方设法为客户提供直接融资服务,最为直截了当的办法就是提供资产管理业务。这样做,既能为客户提供直接融资服务,又能把客户留在自己手中。 4、现有行业概况 目前,几乎全部金融子行业均提供资产管理业务,银行提供表外理财业务,信托公司、基金公司(公募、私募)及其子公司本身就是资产管理业,证券公司、期货公司、保险公司也提供资产管理业务。此外,各种各样的非金融机构也有提供资产管理业务的,包括一些资产管理公司,以及街头的理财公司。这些所有的资管产品,被统称为大资管或泛资管。 截止2016年末,所有资产管理业总规模达到114万亿元,具体建下表。 由于不同的资管产品之间有嵌套,因此上述统计有重复部分,实际规模小于此,可能是几十万亿元。虽然资管业务存在问题,但毕竟还是向实体经济输送了这几十万亿的融资,其功绩还是得到了肯定的。具体投向上,资管行业的投向理论上无所不包,只要找到合格的投资者。但是,由于各类金融机构术业有专攻,有不同的擅长领域,因此投向上还是不同侧重。银行理财以债券、非标为主,这是与银行业擅长债权投资有关;证券行业则以股票、债券等二级市场证券投资为主;信托则长期以来擅长从事非标债权投资为主。但近几年金融创新浪潮中,各类资产管理的投向有此趋同,大致都包括债券、非标和股票等。 二、资管业现存三大问题 资管业务逻辑非常清晰,为何又沦为了饱受争议的问题少年呢?央行在《专题》中提出五大问题,具体是:资金池操作存在流动性风险隐患;产品多层嵌套导致风险隐患;影子银行面临监管不足;刚性兑付使风险仍停留在金融体系;部分非金融机构无序开展资产管理业务。 第五个问题并非持牌金融机构的责任,比如是街边那些财富公司犯的事,因此不在本文研究范围内。另外四个问题,经过再次提炼,归纳为三个主要问题,即金融机构微观审慎、金融体系宏观审慎、货币政策和宏观调控三个方面:存在刚性兑付,沦为影子银行,影响金融机构的微观审慎;通过层层嵌套,利用跨监管部门的盲目,藏匿真实风险,影响了宏观审慎;影响了货币政策和宏观调控效果。 1、存在刚性兑付,沦为影子银行 资管业务的逻辑,本来是十分清晰的,就是受人之托、代客理财、投资者风险自担。对于管理人而言,这是一个表外业务,不纳入自己的资产负债表,也不用为它承担主要的投资风险(可能会承担一些操作风险、法律风险),是投资者与最终投资标的之间的直接融资。对于金融机构来说,如果自有资金进行了某项投资(间接融资),承担一定风险,监管部门就会给予相应的监管要求,比如对资本、损失准备金(拨备)、信息披露等提出要求。但如果是表外的资产管理业务,不承担风险,那么就不会有上述要求。 这样,一种不良动机就滋生了:我把表内投资(间接融资),伪装成资产管理业务,佯装不是由自己承担投资风险的,那么就可以规避资本、损失准备金、信息披露等要求。但其实,这是我自己的投资,其实是由我来承担风险,我对客户其实是刚性兑付的,并且是分离定价的(给客户固定的回报,而不是像资产管理业务那样,自己收取相对固定的管理费)。此后,很多资产管理业务就开始有了商业银行存贷款业务的商业逻辑,比如集合运作,通过加大期限错配来扩大利差,等等。不知不觉,很多资产管理业务被开成了银行。 这就引出了资产管理的第一个问题:资产管理业务沦为影子银行,存在刚性兑付,使金融机构的风险监管失真(所承担的风险被隐藏了一部分,监管指标失真)。借资产管理业务(直接融资)之名,行间接融资之实,这会严重影响金融机构的微观审慎。 2、通过层层嵌套,藏匿真实风险 然后,即使每个金融机构都是老老实实的,没有做上述影子银行的事情,都没有刚性兑付,那么在中国监管部门分割的背景下,仍有可能影响宏观审慎,这就是第二个问题。简言之,所有人都微观审慎,并不必然带来宏观审慎。 一个资管产品可以投资于另一个资管产品,也就是所谓的嵌套。但是,如果两个资管产品分别由不同的监管部门监管,比如一个银行理财产品购买一个券商资管产品,两者分别由银监会、证监会监管,那么每个监管部门只能监管自己的那一环,所谓的铁路警察各管一段。这时,原本银监会对银行理财产品的投资杠杆、久期错配、资金投向都有规定,而通过绕道于券商资管产品,则可能规避这些监管要求。虽然监管部门一直强调穿透监管,但在监管部门分割的背景下,真正的穿透几乎是不可能实现的。 此时,最终的结局就是,每个监管部门自己辖内的所有资管产品看上去都是合乎监管要求的,但所有的链条叠加后,杠杆过高了,或者投向失控了。这就影响了宏观审慎,提升了整个金融体系的脆弱性。 3、影响金融统计,干扰宏观政策 这里做一个大胆的假设,大家都没通过层层嵌套来加杠杆、绕投向,那么是不是就没有问题了呢?也不是。资产管理业务的发展(哪怕100%合规),会对金融统计、货币政策产生影响,这就是第三个问题。 比如,某些低风险的资管产品,如果具有较好流动性,那基本上可以当钱花了,最为典型的就是各种名叫XX宝的货币市场基金。但它却未被统计在货币里,这意味着央行的货币总量统计是失真的,影响货币政策。再比如,某些资管产品一直向两高一剩等调控领域输送资金,哪怕全是合规的,但也不符合产业政策,监管当局也应该及时干预。 所以,作为监管当局,有必要掌握所有资管业务的来龙去脉,才能真正解决上述三个问题,从而控制微观、宏观风险,理顺政策效果。 三、整改过程的推进路线 我们不能小觑上述问题:一是微观审慎被破坏,二是宏观审慎被破坏,三是宏观政策的有效性被破坏,其后果都是整个金融体系的脆弱性提高,隐含风险变大,稳定性下降,一遇风吹草动可能引爆风险。这甚至会进一步影响到海外投资者对中国整个经济体的信心,因此是一个需要尽快整改的问题。这事肯定是央行最着急的,因为央妈肩负着维持金融稳定的重要职责。所以,央行统一监管大资管,就顺理成章了,甚至把这事写入了年度金融稳定报告之中。 央行在《专题》中提出了六点政策建议,全部针对前述存在的问题,这代表了央妈的监管取向。但很多监管取向其实是老生常谈(比如打破刚兑等),在三会的各类资管业务现有管理办法中,均有相应要求,但实施效果并不好。个中原因主要还是分业监管的现状,致使真正的穿透无法有效实现,使很多监管要求落空。 但是,要想落实整改,首先还是需要做到真正穿透。目前,分业监管导致难以穿透,那么央行可以将所有资管数据汇总,自动对接穿透。而想要汇总,又需要所有的资管产品的标准统一,以便形成可供汇总的数据结构。然后实现信息共享,直至最终实现自动、全面穿透。这就是《专题》中央行政策建议的最后一条,这最后一条反而是最迫切的一条。 因此,从逻辑上看,统一监管大资管,至少需要三个步骤:统一资管业务标准,使各资管数据可供汇总;汇总资管数据并自动对接,实现穿透,从而识别实质风险;落实整改。 1、统一资管业务标准 资管业务分布于各金融子行业,产品五花八门,各有各的做法。我们只能简单统计各类的总规模,了解大致投向,而更为详细的参数则无法精确汇总。虽然各监管部门也有一定的统计,但这些数据可能是无法汇总到一起的,大家表格都不一样。因此,需要统一业务标准,统一所有产品的填列参数,最终才能形成能够自动识别汇总的结构表格。 2、自动穿透识别风险 按照统一标准形成的资产管理产品数据汇总之后,能够自动识别对接。比如,多层嵌套时,A产品的资金投向B产品,两个产品填报时均符合格式要求,那么系统就能自动对接两者,从而掌握真实的资金流向,也能掌握整个链条中杠杆有多高。如此,便能做到真正的穿透,从而掌握资产管理底层的来龙去脉。 3、新老划断落实整改 央行统一统计并看穿了资管底层之后,便可以着手整改。对于借多层嵌套、突破监管要求加杠杆、加久期、降信用(包括隐藏投向)的,便一览无遗,逐一要求纠正。 当然,由于各类资管产品的资金最终投向还是以实体为主,一刀切式的粗暴纠正,会导致融资主体资金链断裂,或者导致债券价格大幅下跌,影响市场稳定。因此,整改的推进方式必然是以新老划断、稳妥推进。允许老产品自然到期,逐步落实整改,以便对市场的影响降至最低。 四、行业影响 1、对于银行业:借资管业务做监管套利的空间被压缩 银行借助自身的资管业务(表外理财)或借助其它金融机构的资管作为通道,实现监管套利。底层全部穿透之后,借通道实现加杠杆、加久期、降信用的行为难以为继。如果统计系统功能够强,那么产品之间利益输送、刚性兑付等行为也能一定程度上暴露于系统之中。因此,银行监管套利的空间被压缩,这将有力地配合近期正在展开的银行监管检查。 2、对于其它非银部门的资管:业务总量收缩,但质量提升 协助银行或其它金融机构进行监管套利的业务会明显收缩,这其中包括一大部分通道业务(有些通道业务则属于功能性的,不是为了监管套利,则不受影响。比如理财不能直接给企业投放贷款,需要走信托通道,以非标形式)。而真正的主动管理产品不受影响。因此,预计各类金融机构的资产管理业务的总量会收缩,但业务质量将显著提升,主动管理产品的重要性会显著上升,有利于真正具备投资管理能力的机构。

摘自《王剑的角度》,作者邱冠华/王剑等,编辑傅光平