2016年10月16日

首个区块链直连业务\"泛资管阳光链”落地光大银行携手赢时胜等拟建全生态业务链

8月10日,国内首个基于区块链技术的泛资管阳光链正式在光大银行上线。

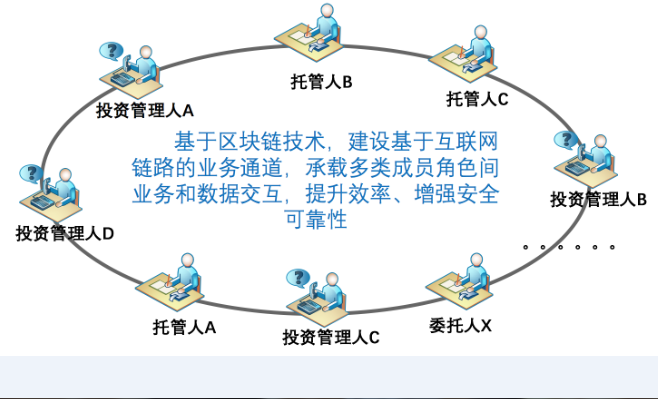

来源:华夏时报 记者:胡金华 8月10日,国内首个基于区块链技术的泛资管阳光链正式在光大银行上线。 《华夏时报》了解到,光大银行携手IT金融全领域服务商赢时胜、泰达宏利基金、英大基金共同发起建设的首个直连业务区块链试点创新项目,将区块链技术应用于真实的生产环境,直连真实的业务生产系统,构建资产管理托管大生态网。 “此次是以区块链技术和云服务技术为支撑,通过组建泛资管合作联盟,多方共同搭建业务场景,推进项目落地。未来更多的托管和资管方也可以加入联盟,开放共享,以合力之态,利用创新技术促进业务快速发展。”是日,作为创新项目发起方之一的光大银行信息科技部相关人士受访时表示。 拟建全生态业务链 记者了解到,作为战略性前沿技术,区块链已经列入国务院近期印发的《“十三五”国家信息化规划》。光大银行、赢时胜以及泰达宏利基金、英大基金高度重视该项技术的研究和商业应用,从去年即开始多方布局,组建团队,发挥各自资源优势,力促上述泛资管阳光链成功上线。该泛资管阳光链,不仅实现了管理人和托管人信息共享,还可实时可审计、可监督以及可监管,解决了泛资管行业的痛点。 据赢时胜相关人士介绍,该业务覆盖多机构之间的往来合约,包括合同、交易、支付、核对,监控,报送等环节,资产委托人、资产管理人、资产托管人、相关交易机构、结算机构、审计机构、监管机构、信息报送机构等多方都可以共同参与。 具体到解决方案上,主要划分为区块链平台层和应用层。其中,区块链平台层包含P2P协议实现、共识模块、区块处理机制,以解决区块链数据交易出块、扩散和共识达成。 据相关技术负责人介绍,分层设计确定清晰的区块链技术边界,便于技术升级维护,应用层接口设计便于已有业务系统的对接。此外,智能合约驱动实现无中心的业务驱动,私有合约处理业务数据则确保数据的隐私和安全。 实际上,方案在基础性区块链技术实现上做了不少改进,这包括共识的定制改进,投票模式共识的有限角色参与;利用公有合约对节点部署、管理等自动化处理;发块模式的定制干预调整;交易扩散过程中对无效数据处理的优化等。 据介绍,泛资管阳光链解决方案本质上是一次业务领域的“基础设施建设”,主要分为两个阶段建设:初期以建设一种托管业务基础设施为核心目标,搭建以管理人和托管人系统直通式处理的基于区块链技术的业务承载通道;后期会增加更多的应用场景,扩展至更多的资产管理托管相关人,建设成全生态业务链。 划款指令业务“尝鲜”区块链技术 上述泛资管阳光链上线后,此次首先“尝鲜”的是日常划款指令业务。 在资产管理业务中,每日有大量资金划拨指令在管理人和托管人之间往来,然而传统方式耗时、耗力,时效性也不高。 此番推出基于区块链技术的泛资管阳光链,化解了这一困境:通过实现管理人和托管人业务与区块链基础业务“无缝对接”,在划款指令入链后,可以实时接收,实时获取状态、进度。入链的数据也无篡改、无差错、无遗漏,而且链上分布式数据可支持各机构本地查询。 “区块链账本数据节点自动同步、账本数据加密防篡改的特性,将管理人和托管人的业务系统与区块链基础业务承载获取状态进行无缝对接,同时利用智能合约的处理,实现实时接收等。”上述技术负责人解释。“数据是分布式存储,部分节点的数据丢失或损坏不会造成灾难性损失。此外,还可以提升各参与方检索信息的速度,不会因为服务器性能的瓶颈影响检索效率。” 泛资管阳光链项目试点创新落子光大银行,核心意义在于通过应用区块链技术,实现一种全新的业务承载和实现模式。未来该网可以承载更多角色之间的往来业务,其不仅简化业务流程,降低多方角色建设和运营投入,还能提高业务过程和数据的流通效率,甚至还可扩展到更广泛的银行全领域业务中。 泛资管阳光链也是区块链技术应用的商业考量。通过对基于区块链技术的基础性设施的技术性、业务性验证后,可逐步确定这一平台的基础性IT设施地位,发挥更多作用。 赢时胜以区块链为道为大资管领域里面参与的各个不同角色,提供了互通互联的基础设施,创新构建了新的生态业务,其服务能够得到更好地应用。赢时胜还表示,在泛资管阳光链项目基础上,未来将结合业务资源优势,继续推进区块链技术项目逐步落地,期待与更多金融机构合作,打造多方共赢的全生态业务链。同时,也逐步实现Fintech战略落地。