2016年10月16日

地产信托第一还款来源风控逻辑

现在地产信托的风控措施简直可以用“乱花渐入迷人眼”来形容:抵押质押保证三件套一样不少,章证照共管,委派董事,委派驻场,销售资金监管...

现在地产信托的风控措施简直可以用“乱花渐入迷人眼”来形容:抵押质押保证三件套一样不少,章证照共管,委派董事,委派驻场,销售资金监管,对赌条款。感觉一个病人生了病,呼啦超,啥仪器都用上了,感觉乱糟糟的。可是拨开迷雾,理顺背后的逻辑,所有监管措施的核心就是“现金流”。

房地产信托的第一还款来源就是项目本身产生的现金流,要使项目本身产生的现金流成为真实的第一还款来源那就必须做到“四个确保”:

确保每一分钱都用到了项目上,变成了在建工程固定资产;

确保工程正常施工建设,尽快达到预售,实现现金流;

确保预售后的每一分销售资金都被信托公司有效管理,要么继续变成在建工程固定资产,要么用于偿还信托公司贷款;

确保公司经营期间不存在其他不良负债,以影响信托公司债权的实现。

所以一切的风控措施都要以“四个确保”为核心进行闭环设计。

确保1:每一分钱都用到了项目上

为了达到确保1的效果,主要采取的风控措施有两项:

(1)贷款资金监管,即对企业的放款户进行监管,监管措施可以是预留印鉴、资金监管或网银密钥,其核心目的是如果没有信托公司同意,资金无法对外划转,最终确保贷款资金只能用于项目的工程建设;

其实采取了第一项风控措施之后,信托公司基本可以保证每一笔贷款资金都用到了项目上,核心目的可以实现了,但为了提升核心目的的实现质量,信托公司还可以采取以下两种措施:

(2)委派人员跟踪项目进度建设,对施工合同、工程款项、施工进度进行查核,确保每一笔工程款的真实性,这个委派人员可以是信托公司自己的员工也可以是信托公司委派的三方;

(3)章证照共管,信托公司将项目公司的所有印章都进行共管,非经信托公司同意,项目公司不得使用印章,这从另一个角度限制了项目公司随意签署施工合同及支付工程款。

确保2:工程正常施工建设,尽快达到预售,实现现金流

为了达到确保2的效果,主要采取的风控措施就是对赌条款了,例如以下对赌:

信托成立后4个月内办理首批《建筑工程规划许可证》

信托成立后5个月内办理首批《建筑工程施工许可证》

信托成立后6个月内取得项目第一批(首个)预售许可证

同时约定交易对手违反对赌协议后的惩罚措施,提前还款、超高罚息等等。

如果觉得对赌条款不足以放心,似乎只能加重对赌的违约责任,别的也没什么好方法,毕竟信托公司自己又不能施工。

确保3:预售后的每一分销售资金都被信托公司有效管理

投进去的资金变成了房子,现在房子又要变成现金流,这时候就是管控的关键时刻,不能出现“管了天长地久,最后一秒崩盘”的窘境。

(1)销售户监管:信托公司必须对销售户进行最严格的监管,预留印鉴、资金监管协议或者网银密钥。销售户的监管比较复杂,因为还涉及当地的房管或者建委,有的要求银行和房管或建委签署三方资金监管协议,那么信托公司就只能采取预留印鉴或网银密钥了,如果当地建委或房管再要求销售户不能开通网银转账功能,那信托公司就只能预留印鉴了。

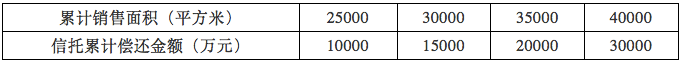

销售资金监管之后,资金只能用于两种用途,一种是继续用于在建工程建设,流程可参考“确保1”,一种是用于偿还信托公司贷款,例如有的信托公司就根据销售面积测算的现金流来确定偿还的额度:

当然了,确定信托偿还金额的因素是灵活的,可以根据各个信托公司的风控要求随便加。

和“确保1”一样,为了加强对销售资金的监管,还可以采取以下两种措施:

(2)委派人员跟踪项目进销售建设,核实真实销售的数量和金额,确保每一笔销售资金都进入销售户,防止出现这两种情形:项目公司有多个销售户,信托公司只监管了部分;项目公司有些房屋销售未办理网签,销售资金进入了未监管的销售户。同样,这个委派人员可以是信托公司自己的员工也可以是信托公司委派的三方;

(3)章证照共管,信托公司将项目公司销售户的密钥、印鉴等保管或共管,非经信托公司同意,项目公司不得使用销售资金,这从另一个角度限制了项目公司对销售资金的控制。

当然了为了促进销售,促进现金流回笼,也可以在销售上设置对赌条款,例如:

信托成立后8个月内合同销售额不低于3亿元

信托成立后11个月内合同销售额不低于5亿元

如果达不到销售资额,可以要求对方交罚金,提前部分还款,还有的信托公司给自己加了一个“降价销售权”,也就是说销售额达不到要求,信托公司可以单方面降价销售,保证信托期限内销售资金能够覆盖自己的贷款本息。

确保4:公司经营期间不存在其他不良负债

如果公司经营期间出现了第三方债权人,会严重影响信托公司后期的资产处置,例如第三方债权人查封了项目公司的销售户,司法冻结了销售资金,或者查封了在建工程。为了做好防御措施,可以采取以下风控措施:

(1)派遣董事,修改公司章程,且董事对重大事项有一票否决权。一票否决的事项可以很多,利润分配方案啦、注册资本的减少啦,但最最核心的是不得新增债务,这里的债务既有直接融资债务,也有担保类的或或有债务。

这是最直接的措施,我给你否定了,你还怎么新增负债。当然了,“确保1”和“确保3”里面的章证照共管也可以起到限制债务的目的,我不给你用印,你还能怎么办,没有公章,你怎么新增债务?

这是一个完美的闭环,每一分钱都变成了在建工程,在建工程销售后的每一分钱都变成了还款来源。

但这个闭环里也存在无数的BUG,受到无数的冲击。这里只写两个最大的冲击。

冲击1:某些大型房企集团资金集中统一管理的冲击

某些大型房企要求项目无论是融资资金还是销售资金都必须在第二天统一归集到集团,由集团统一调配使用。这对整个闭环造成了两个破坏:

(1)“确保1”里面,融资资金被集团调配走,没有变成在建工程,后期项目的建设资金来源变成了集团的调配资金。

(2)“确保3”里面,销售资金没有用于偿还信托融资,也没有变成在建工程。

这无疑是对信托公司不利的,但是在信托公司对大型房企的竞争中,这条底线很难守住,毕竟市场上68家信托公司。

冲击2:章证照共管的冲击

信托公司对章证照的监管有两种方式,一种是“保管”,一种是“共管”。

所谓“保管”,是指章证照由信托公司自己单方保管,信托公司对章证照有完全的控制权。

所谓“共管”,只指章证照由信托公司和项目公司共同管理,一般来说管理方式将章证照放在项目公司一个独立的保管箱内,保管箱钥匙和密码由信托公司管理。

但是无论是“保管”还是“共管”,只要章证照在项目公司所在地,它都面临这一个共同隐患:道德风险,项目公司的人采取不正当手段盖章。如果保险柜在项目公司里,他不管用什么方式只要打开保险柜就可以用章了。我听一个同业讲过一件真事儿,保险柜在金融机构派驻人员所住的酒店里,项目公司的人直接暴力摁倒保管员,将保险柜抬走了事。金融机构报了警,警察来了之后没有打架斗殴,不涉及刑事和行政处罚,最后认定为公司与金融机构之间的民事纠纷,建议法院起诉处理。

如果信托公司只是借款人而非项目公司股东,项目公司则完全可以采取特别文明的方式来申报原章证照丢失,重新办理一套,相信这也不难。

章证照共管还有个最大的问题是:章证照办理的时候金融机构并不在场,你怎们确保他交给你的章证照就是真的章证照。

这些都是道德风险。

总之,要保证第一还款来源的有效性,需要做的真的很多,细节,细节,还是细节,最后靠的是人。一个金融机构给一个项目做贷后,一两个人最后变成了一个团队,这个团队长突发奇想,我们可以扩展成一个贷后管理公司,专职做贷后。他可能不知道,市场上这样的公司很多。