2016年10月16日

从万亿帝国到有期徒刑18年,安邦吴小晖案终宣判!

半生风光半生残,安邦大案终落幕。

来源:法务人俱乐部 作者:E法务

半生风光半生残,安邦大案终落幕。

今日(10日),上海市第一中级人民法院对被告人吴小晖集资诈骗、职务侵占案进行一审公开宣判,对吴小晖以集资诈骗罪判处有期徒刑15年,剥夺政治权利4年,并处没收财产人民币95亿元;以职务侵占罪判处有期徒刑10年,并处没收财产人民币10亿元,决定执行有期徒刑18年,剥夺政治权利4年,并处没收财产人民币105亿元,违法所得及其孳息予以追缴。

经审理查明:被告人吴小晖隐瞒股权实控关系,以其个人实际控制的多家公司掌管安邦财产保险股份有限公司(以下简称安邦财险)、安邦集团股份有限公司(以下简称安邦集团),并先后担任安邦财险副董事长和安邦集团董事长、总经理等职。

2011年1月起,吴小晖以安邦财险等公司为融资平台,指令他人使用虚假材料骗取原保监会批准和延续销售投资型保险产品。2011年7月至2017年1月,吴小晖指令他人采用制作虚假财务报表、披露虚假信息、虚假增资、虚构偿付能力、瞒报并隐匿保费收入等手段,欺骗监管机构和社会公众,以承诺还本付息且高于银行同期存款利率为诱饵,超过原保监会批准的规模向社会公众销售投资型保险产品非法吸收巨额资金。其间,吴小晖以虚假名义将部分超募保费转移至其个人实际控制的百余家公司,用于其个人归还公司债务、投资经营、向安邦集团增资等,至案发实际骗取652亿余元。

此外,法院还查明,吴小晖利用职务便利非法侵占安邦财险保费资金100亿元。案发后,公安机关查封、冻结吴小晖及其个人实际控制的相关公司名下银行账户、房产、股权等资产。

上海市第一中级人民法院认为,被告人吴小晖的行为构成集资诈骗罪和职务侵占罪,依法应当数罪并罚。法院根据被告人的犯罪事实、性质、情节和社会危害程度,依法作出上述判决。

这个1966年出生于温州平阳、从县工商局一个小科员起步的人,不缺聪明,更不乏勤奋,据说他常常一大早就约客户吃早餐,晚上加班开会又到两三点。他38岁创立安邦财险,13年后安邦集团在世界500强中排名139位,堪称奇迹;但最终,他以这样的方式宣告事业终结,即将进入漫漫刑期,实在让人唏嘘。

吴小晖本名吴光辉,1966年10月份出生在温州平阳县萧江镇周宅村,在家里的5个孩子中,吴小晖排行老大。小时候他在镇上的萧江一小读书。2007年学校120周年校庆,他还捐资100 万元修建了萧江一小图书馆。

身高1米73的吴小晖相貌英俊能说会道,很容易讨人喜欢。在家乡的县工商局干了一段时间后,又去县政府驻杭州办事处工作过,90年代辞职到了温州。

下海起初的日子并不风光,落魄时的吴小晖还在一家酒楼做过几个月采购。吴小晖起家是靠汽车租赁销售,后来也干过基建,最后才是安邦。不过吴小晖的基建项目口碑并不好,在浙江的几个公路项目路况很差,“只赚钱,不舍得投入。但因为有背景,浙江也拿他们没办法。”

他的发迹始于认识了曾任杭州市市长、浙江省副省长卢文舸的女儿,并成了卢家的女婿。南方周末曾报道,一位与吴小晖素有往来的商人说:“商界不少人认为,他是从宁波起家的。而且卢家给了他很大的帮助。”

2004年,吴小晖与卢氏女离婚。他后面一段婚姻更有来头。平阳县一位官员回忆:“当时北京来人,到平阳县调查吴小晖的背景,我们当时的县委书记陪同。大家才知道,吴小晖的身份又变了。”

之后,从籍籍无名的保险新兵,到国内险资巨头,再到全球凶猛并购,吴小晖的安邦集团仅用了14年的时间。而其发展的几个关键节点,均与当时的政策若合符节,每一步都踩准了政策的节奏,甚至提前布局,一旦政策之门打开一条小小缝隙,安邦就闪身而入。

安邦的前世今生转换宛若昼夜交替,从白昼到黑夜转眼一瞬。

以代销车险起家,2004年才在北京开设第一家分支机构的安邦财险,谁曾想到会成为一家跻身世界500强的金融大集团。首任董事长乃时任上海汽车集团总经理胡茂元。

2005年,安邦财险第一次增资引进新股东央企中石化集团,注册资本也由5亿元增至16.9亿元,中石化成为与上汽集团并列的第一大股东,持股20%。随后几年,安邦财险不断增资。至2011年6月,安邦财险第五次增资至120亿元,并重组更名为安邦保险集团。成为集团后的安邦,更是在2014年两度巨额增资,注册资本金猛增至619亿元,成为全国注册资本最高的保险公司。

另外,安邦于2010年收购瑞福德健康保险,并更名为和谐健康,拿下健康险牌照;同年,安邦人寿成立,寿险牌照收入囊中。2011年,安邦资产管理有限责任公司成立,资管牌照又被拿下;2014年,安邦养老成立,收入养老牌照。短短四年时间,安邦拿下四张牌照。

辉煌的背后总有故事。

安邦37家股东背后,通过101家公司层层叠叠可上溯到86名个人股东,均为安邦保险集团实际控制人吴小晖在浙江老家的亲属团。吴小晖这位大鳄也慢慢浮出水面。

2014年前后,吴小晖正式接替胡茂元成安邦集团法定代表人。

此时的安邦保费已接近千亿。2014年下半年,安邦因举牌民生银行而一战成名,成为保险界关注的热点。

举牌民生银行背后,是安邦对银行的钟情,但不是起步于此,也不会止步于此。2011年,一场“蛇吞象”式的并购让安邦拿下成都农商行35%的股份,成其第一大股东,安邦系多位人士也进入农商行管理层,安邦的银行之旅开启。

据统计,安邦系在工、农、中、建四大行的前十大股东中均有出现。并且,在民生银行之前,招商银行就已成为安邦系的下一猎物。截止2017年第三季度,安邦财险持有招商银行10.72%的股份。

海外买买买,“黑马安邦”不断扩军。

2014年10月,安邦宣布以19.5亿美元代价收购美国纽约华尔道夫酒店大楼,从此开启了其境外“买买买”行动序幕。

2015年5月,安邦以3.69亿欧元收购比利时FIDEA保险公司100%股权;7月22日,以2.06亿欧元收购比利时Nagelmackers银行100%股权;7月26日,仅以1欧元收购荷兰VIVAT保险公司100%股权;9月16日,以1.17万亿韩元收购韩国东洋人寿63%股权。

2016年9月,安邦用19.57亿美元收购美国StrategicHotel100%的股权;12月31日,以160万欧元收购韩国安联人寿100%股权。

收入并购,“买买买”需要资金。

大手笔花钱,也得大篇幅挣钱。

要说安邦保费翻倍增长,还是出现在2013—2016年间。据保监会公开数据显示,2013年,安邦集团保费达265.73亿元,同比增长215.65%;2014年保费收入为746.97亿元,同比增长181.10%;2015年,保费首次破千亿,达1577.11亿元,同比增长111.14%;2016年,安邦集团保费收入超五千亿,实现5041.33亿元,同比增长219.66%。

期间恰逢保险市场化改革,又迎监管政策的放开,安邦搭乘“保监会废除2007年开始执行的《万能保险精算规定》,取消万能险不超过2.5%的最低保证利率限制,将万能险产品利率市场化,改由保险公司自行决定”的便车,大力发展万能险,并借助已拥有的银行销售渠道,保费规模更是扶摇直上。

值得关注的还有,隐藏在保户储金及投资款下的投资型理财险的崛起。2012年,安邦财险保户储金及投资款为691.5亿元,同比增长647.57%;2014年,这一数字上升至千亿达1044.4亿元;2015年,保户储金及投资款更是突破五千亿,至542.5亿元,同比增长178.52%。

然而,坍塌就在一瞬间。

监管政策的突然转变打的一些资产驱动型险企晕头转向。2016年保监会对于中短存续期产品的一纸监管规定让那些以险资为核心的资本系险企猝不及防,其中就包括安邦系。

2016年4月,安邦宣布退出竞购喜达屋酒店及度假村,一路“狂飙突进”的安邦海外投资遭遇滑铁卢,这也是安邦流年不利的开始。

有媒体报道,2017年3月,安邦与美国总统特朗普的女婿库什纳在纽约的房地产合作项目暂停;4月17日,美国年金与人寿保险商信保人寿宣布,公司将终止与安邦的并购交易。

另外,曾有媒体爆料安邦变卖海外资产,但被安邦否认。

海外布局尚放置一侧,单看国内环境更是严峻。

从证监会主席刘士余的“野蛮人、妖精”到2017年4月,项俊波被双规,监管步调加紧后,安邦沉默期开启。同年5月,安邦人寿被禁止申报新产品;6月,其董事长兼总经理吴小晖因个人原因不能履职,层层不利接踵而至。

此外,从保费来看,安邦集团2017年前11月保费为2846.62亿元,同比下降43.53%,2010年后首次负增长。海外布局、投资,及保费业务双头受限,埋下日后接管伏笔。

安邦保险是2014年之后突然进入公众视野的一家民营保险公司,是中国证券市场上所谓“野蛮人”的鼻祖和典型代表。

这家成立只有14年,被公众广泛知晓不过4年的公司,创下了几个令人瞠目的记录:

1、安邦保险是中国注册资本最大的保险公司,注册资本为619亿元,而国字号保险公司老大“中国人保集团”才424亿的注册资本;安邦崛起之前的民营保险公司老大——平安保险集团,注册资本金也不过182.8亿元。

或许有人会说,公司注册资本还不是随便填的,上万亿注册资本的企业都有。这对于普通行业来说是对的,但对于金融保险行业来说,注册资本必须是实缴资本,而且资金有严格限制。所以,安邦保险619亿的注册资本,是非常厉害的。当然,这也是它的“阿喀琉斯之踵”。

2、安邦保险总资产达到1.9万亿,堪称天文数字,而它管理的财富基本上是2014年之后聚集起来的。而根据《新财富》杂志的统计,安邦系控股金融企业掌控的总财富,达到了3.2万亿人民币。

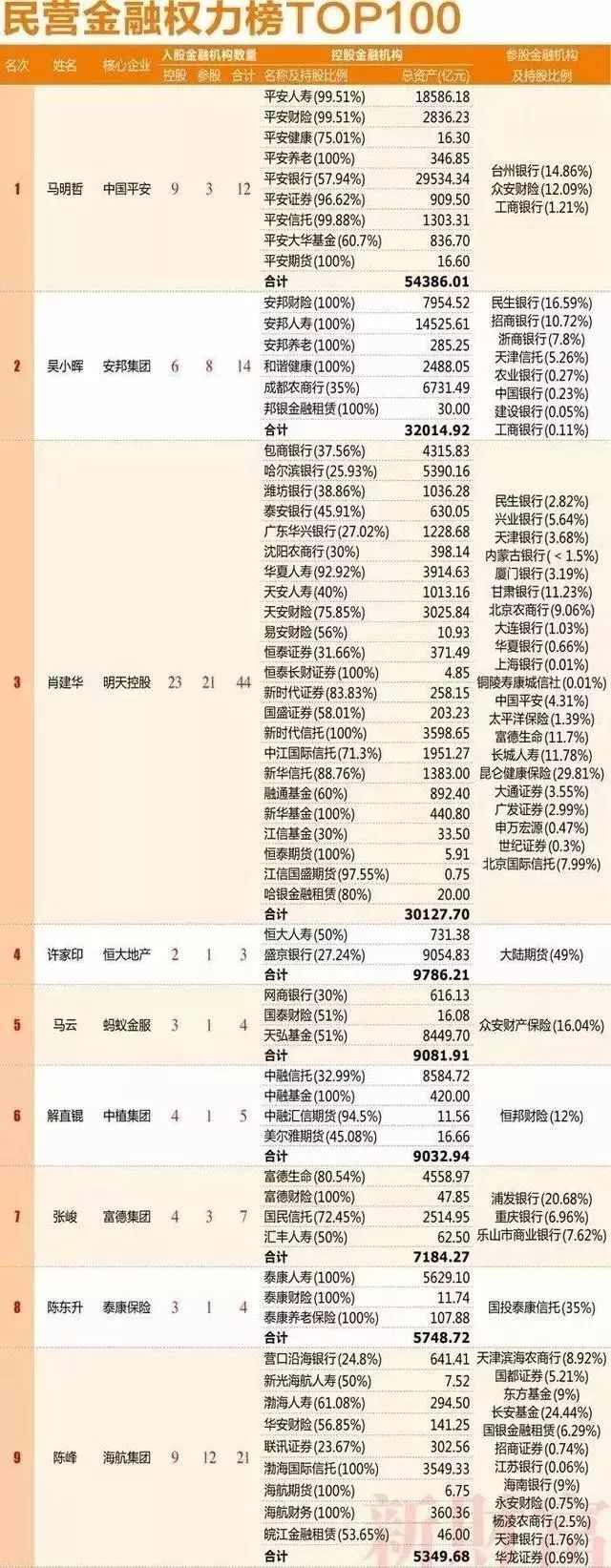

下面是2017年7月《新财富》杂志发布的“民营金融权力榜TOP100”(资料截至2016年末),这份榜单可以告诉你“安邦系”到底有多么厉害:

安邦是怎样在强手如林的保险业中快速崛起的?这个问题,恐怕只有被羁押的前保监会主席项俊波、以及安邦创始人吴小晖才能说得清楚。但有一点是肯定的,权力起了关键的作用。

“行政权力”赋予安邦保险了“市场特权”,而安邦保险又把这种特权用金融杠杆放大到了极限,吸引了大量资金“跟庄”。

过去几年是中国货币超发、金融杠杆率上升、资产价格不断膨胀的时期,热钱如过江之鲫,到处寻找机会。在这样的时候,如果有一个人、一个企业能获得市场特权,给热钱带来超额利润,那么资金会蜂拥而入,加盟他的行列,转瞬间就可以形成一只浩浩荡荡的队伍。

安邦的财富奇迹,就是这样创造出来的。或者说,安邦使用了三种杠杆:

第一个杠杆是权力,是市场特权;第二个杠杆是资本;第三个杠杆是热钱,是杀红眼了的“跟庄”的热钱。

在安邦事件里,《财新》发挥了重要监督作用。2017年5月,这家财经媒体曾推出了题为“穿透安邦魔术”的重头报道,向公众披露了安邦的股权违规情况。

“财新”的报道说:

安邦的股东结构犹如一个迷魂阵。但层层解开安邦股东结构之后,结论也十分清楚:2014年安邦为满足监管要求一举增资499亿元,通过101家公司层层叠叠上溯到86名有相关关系的个人股东,通过循环出资放大资本,明显涉嫌利用自己控制的保险资金虚假注资。86名个人投资者用5.6亿元的资金,投资于49家号称总注册资本达24亿元的企业,再通过层层类似“幼蛇吞巨象”的控股方式,撬动对安邦98%股权、600多亿元的注册资金(111倍资金杠杆)和超过19000亿元的资产(超过3400倍的资产杠杆)的最终控制,这应该是代表了古今中外资本市场历史上杠杆利用的终极水平!对上述投资循环系统的粗浅分析,已经可以确认,安邦自己向自己“增资”了至少将近300亿元,可谓触目惊心。

安邦的倒掉,固然跟他的“股本原罪”有关,但它的高调和汇聚财富的惊人速度,恐怕是更关键的原因。

2014年,安邦以天价购买了美国纽约著名的老牌五星级酒店——华尔道夫,几乎在一夜之间变得广为人知。随后,安邦在A股市场上展开了大收购,扫货对象包括如民生银行、金融街、金地集团、大商股份、远洋集团、华富国际等。

在国际市场上,安邦更是成为大陆企业出海收购的“带头大哥”,先后在欧、美、韩收购、入股了多家保险公司、银行、商业地产。

在这个过程中,吴小晖和安邦的背景,也逐渐被媒体“扒”了出来。虽然未有官方的确认,但很多情况公众已经心知肚明。于是,安邦被舆论贴上了“权贵资本”的标签。这个标签如同烙印,是无法洗去的。

在这个烙印下,安邦越高调、资产规模越大,管理层面临的压力就越大。安邦或许希望做到“大而不能倒”的规模之后再慢慢变白,但它显然已经没有这个机会了。

安邦是中国最大的“权贵资本”吗?这个问题我回答不了。但毫无疑问,安邦是过去几年里最令人侧目的“权贵资本”,或者说是“最高调”的。

在中央提出防范金融风险、金融服务实体经济、金融反腐败,以及建设现代化经济体系的大背景下,安邦这种“权贵资本”显然是拦路石。当然,也是最好的“祭旗”用品。

这真是应了那句话——出来混,总是要还的!