2016年10月16日

突发!为什么资管新规要推迟发布?哪些模式应尽快整改?

就在刚刚,传出资管新规推迟发布的消息。

来源:大队长金融

- - - - -

就在刚刚,传出资管新规推迟发布的消息。

资管新规的推迟发布

给现有的不合规模式留出了一定的整改空间

根据资管新规征求意见稿

哪些模式合规?哪些模式应尽快整改?

目录

- - - - -

1. 两层嵌套模式

2. 多层嵌套模式

3. 理财+财产权信托+资管

4. 单一项目对接多只资管产品

5. 资金池业务

6. 资管产品质押

7. 资产证券化(单SPV结构)

8. 资产证券化(双SPV结构)

9. 银登挂牌结构化信托结构

10. 滚动发行实现刚兑

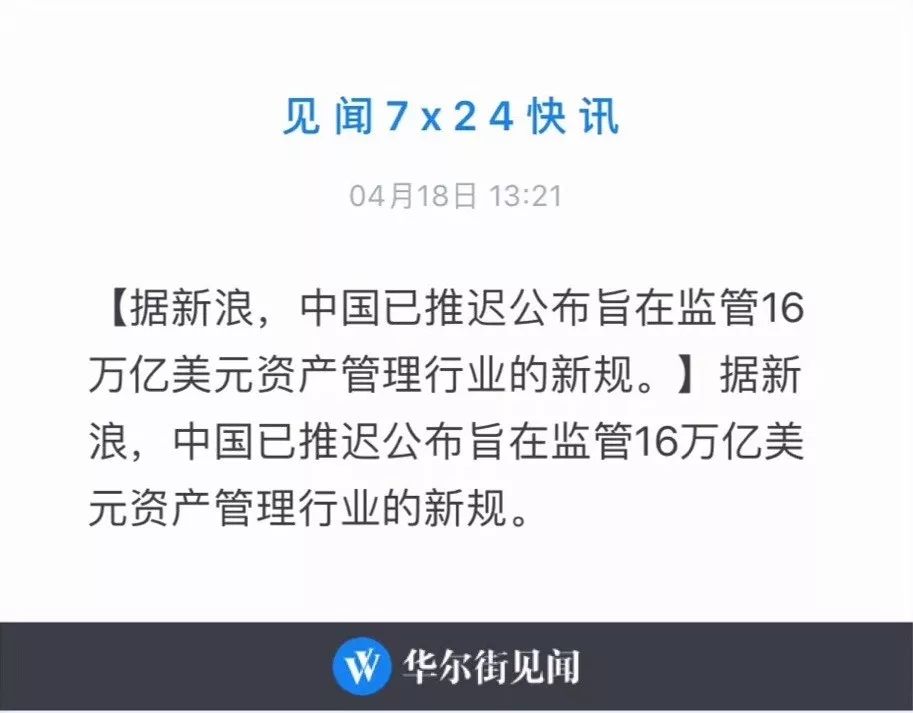

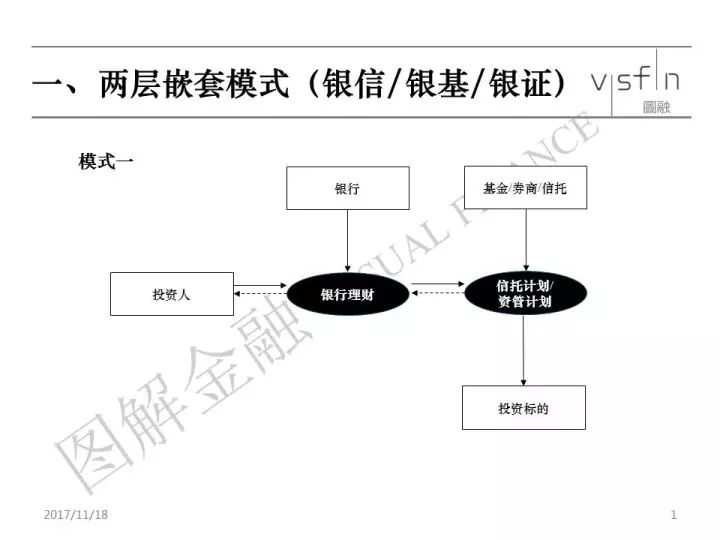

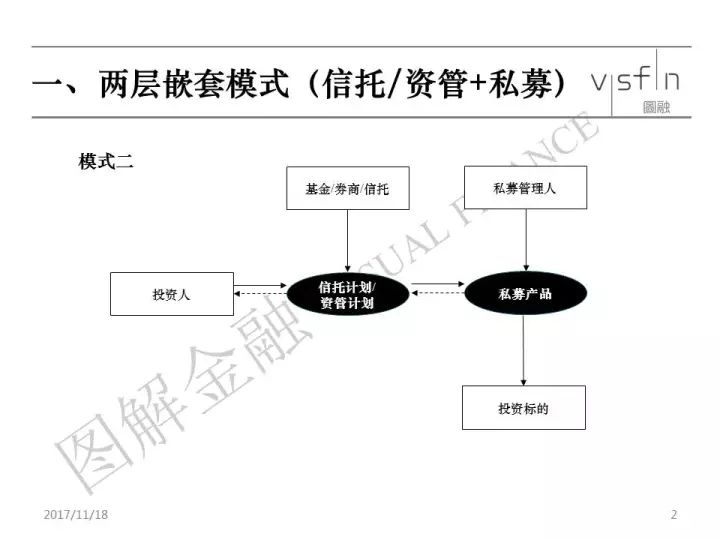

1、两层嵌套模式

大队长观点:

就私募产品,相比内审稿,允许资管产品嵌套一层资管产品,即合格投资者可以通过银行理财+资管产品,信托/资管计划+私募产品等两层嵌套的形式进行投资。

但是多层嵌套不得违背合格投资者之限制(详见如下全文解读)。

传统的结构设计中,为了使得各参与机构都有角色(以便扩大规模、收取中收等目的),简单的交易中会嵌套多层SPV,根据新规都将被限制,之后只能通过财顾/投顾或者其他交易角色来实现收费之目的。

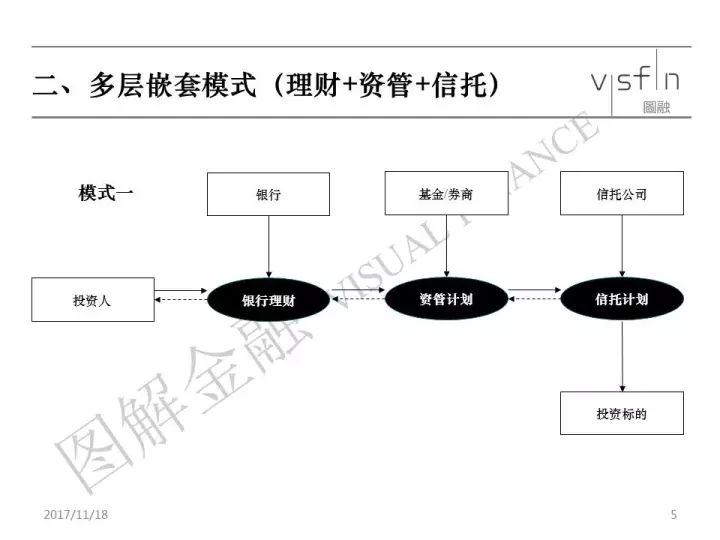

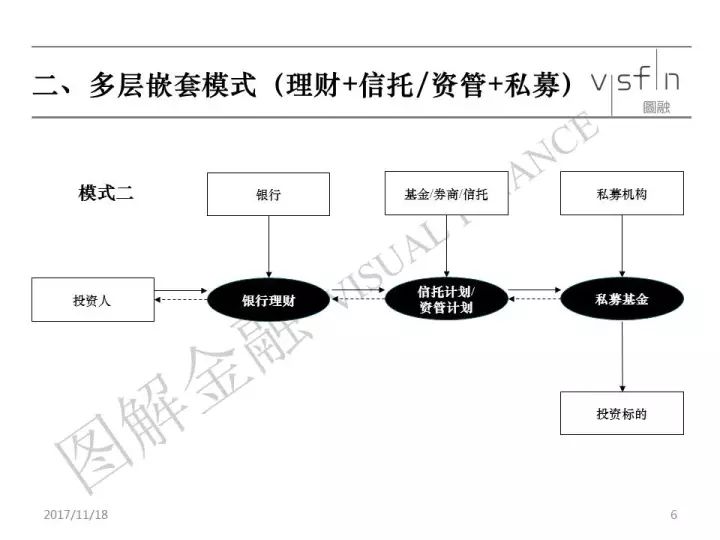

2、多层嵌套模式

大队长观点:

如上所述,仅允许两层SPV嵌套,而银行理财产品亦被认定为“资产管理产品”,故如以银行理财作为投资者,则只允许投资一层SPV。

现有业务模式中,为了跨监管套利或其他目的,所开展的理财+资管+信托模式,由于涉及多层嵌套,之后可能将被叫停。

目前部分银行理财开展委外业务,存在委托券商/基金专户后,再行对接私募机构,但是,鉴于本次办法未将私募基金纳入资产管理产品之范畴,如为理财+资管+私募之模式,是否会依旧被认定为多层嵌套而被叫停尚不明确。但是图融认为,从监管趋势看,立法之本意不应将私募基金排除在外,否则将加大监管难度,将私募基金沦为监管套利工具而已。

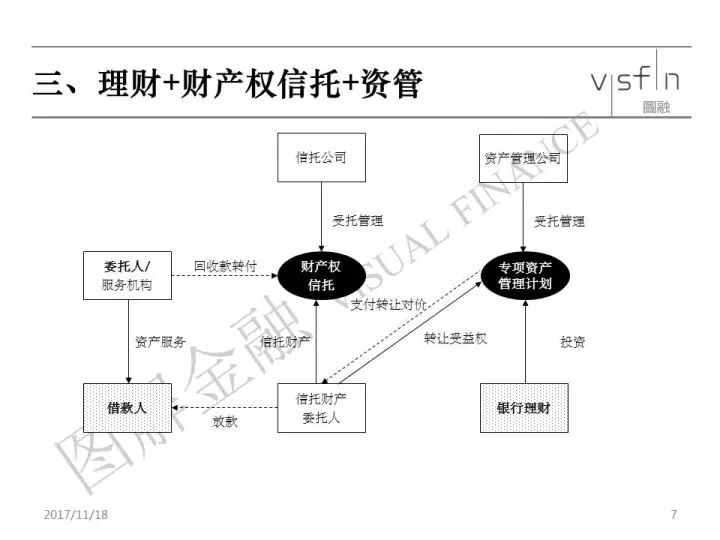

3、理财+财产权信托+资管

大队长观点:

尽管如上图之结构,理财+信托+资管的模式可能被限制,但是本办法规定的资产管理产品并不包括财产权信托,故可通过财产权信托实现结构设计之目的。

对于已形成的资产,可通过设立财产权信托后对接专项资产管理计划,优势有二:1、突破分级之限制;2、突破多层嵌套之限制。(详见如下全文解读)

目前大部分银登挂牌产品均通过财产权信托实现,理财资金可以直接投资,亦可以嵌套SPV投资,详见模式九。

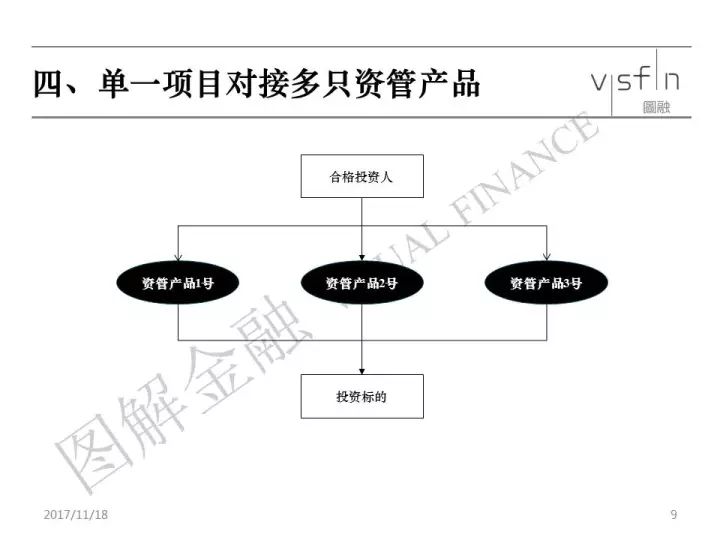

4、单一项目对接多只资管产品

大队长观点:

根据第十五条的规定,金融机构不得违反相关金融监督管理部门的规定,通过为单一项目融资设立多只资产管理产品的方式,变相突破投资人数限制或者其他监管要求。同一金融机构发行多只资产管理产品投资同一资产的,为防止同一资产发生风险波及多只资产管理产品,多只资产管理产品投资该资产的资金总规模合计不得超过300亿元。如果超出该限额,需经相关金融监督管理部门批准。

核心在于第一句如何断句?图融倾向于认为是如果不存在变相突破私募200人和其他监管要求的,单一项目对应多只资管产品也可以操作。常见于资金池项下的母子基金结构,但受限于后一句的额度控制。

一般而言投资标的300亿已是非常高的标准,一般不太会突破。

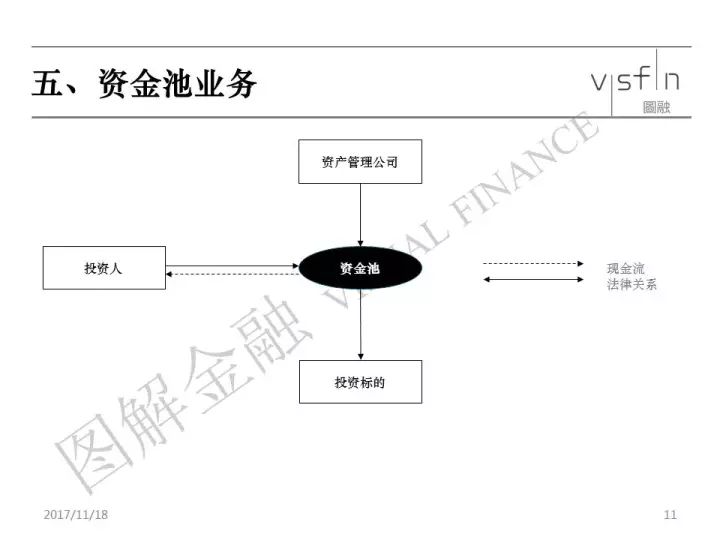

5、资金池业务

大队长观点:

资金池的清理为本轮监管之重点,前期券商的资金池已经过一轮证监会清理,本轮信托资金池将受到较大影响。

滚动发行、集合运作被绝对禁止,但期限错配并未完全一刀切禁止。(详见如下全文解读)

资金池投资非标资产的,标准化债权类资产的终止日不得晚于封闭式资产管理产品的到期日或者开放式资产管理产品的最近一次开放日,明确以短投长、长拆短卖的行为还是受到限制。

但仍旧存在如下疑问:疑问一:能否通过底层非标转标绕开限制呢?疑问二:6+6的资产能否对应6个月期限的资管产品?疑问三:非标准化债权类资产是不同期限资产包的情况,怎么认定?

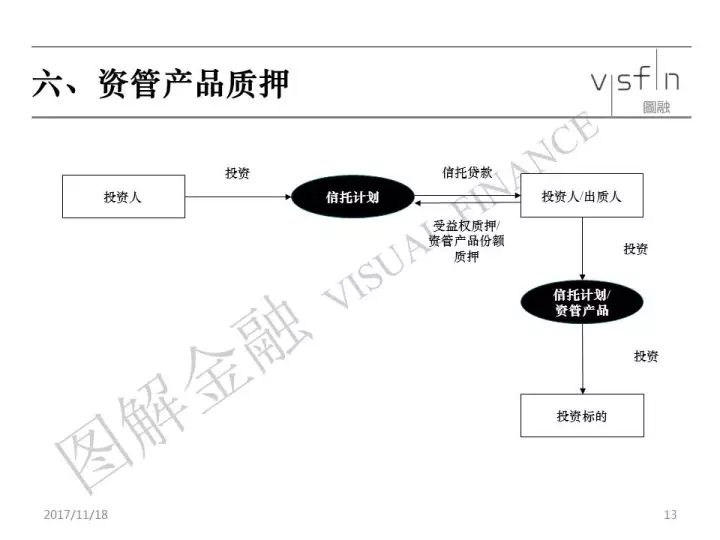

6、资管产品质押

大队长观点:

根据第十九条的规定,资产管理产品的持有人不得以所持有的资产管理产品份额进行质押融资,放大杠杆。

无论资管产品持有人是另行对接资管计划,或是直接对接银行等资方,都不得将资产管理产品份额作为质押标的。

10月底出台的《应收账款质押登记办法》首提项目收益权可以质押,使得业内对于信托受益权/资管产品份额质押融资抱有期待,但是本条将该类结构限制,不允许投资人借此放大杠杆。

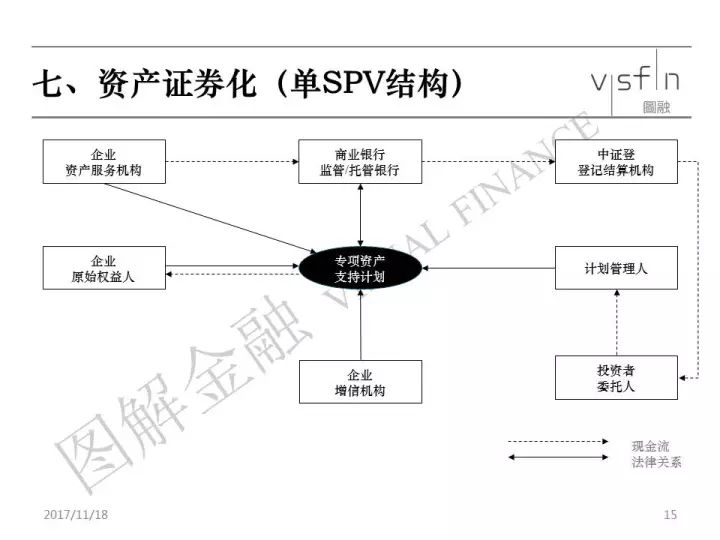

7、资产证券化(单SPV结构)

大队长观点:

公募资产证券化不受新规影响,鼓励通过ABS形式进行出表

私募ABS将受到本规定之限制,须遵守杠杆比例、分级设置等规定。对于投资比例超过50%以上的单一投资标的产品,将不得进行优先级/劣后级的份额分级,将极大影响私募ABS产品。

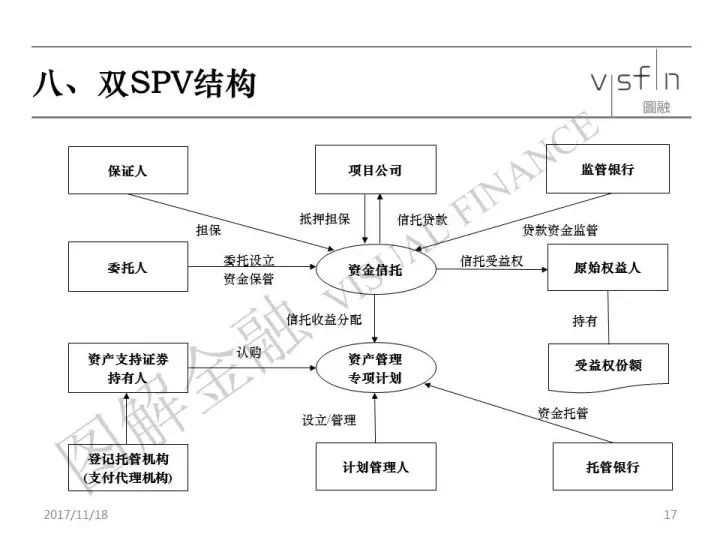

8、资产证券化(双SPV结构)

大队长观点:

如该等双SPV结构用于公募ABS产品,仍不受影响。

就私募产品,相比内审稿,允许资管产品嵌套一层资管产品,即合格投资者可以通过信托计划+资管计划的形式进行投资。

但如果产品投资人为银行理财产品,鉴于理财产品亦被认定为资产管理产品,则将有可能突破多层嵌套之规定。之后该类私募产品如何对接银行理财资金将成为大问题。

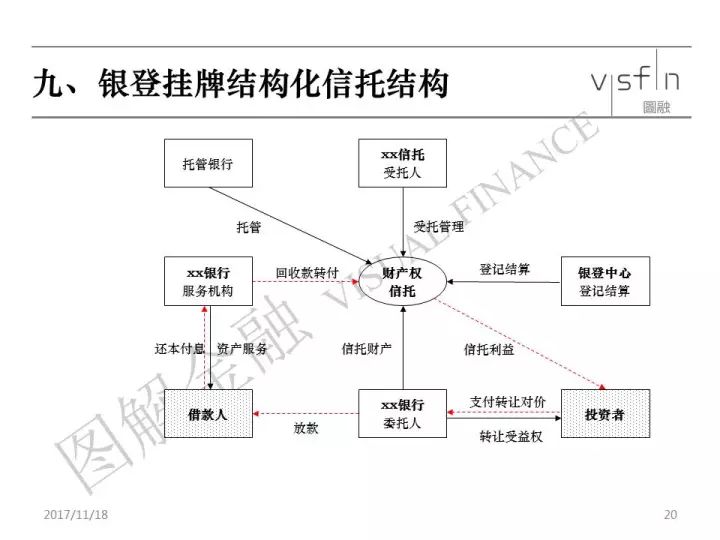

9、银登挂牌结构化信托结构

大队长观点:

银登中心产品不属于ABS产品,但是根据监管规定,目前银登挂牌产品,不纳入非标准化债权资产统计,故可对接理财资金。

银登中心产品多以财产权信托的形式开展,而从文义解释看,财产权信托不属于本办法规定的资产管理产品。

故银行理财资金可直接投资财产权信托,亦可通过资管计划投资。

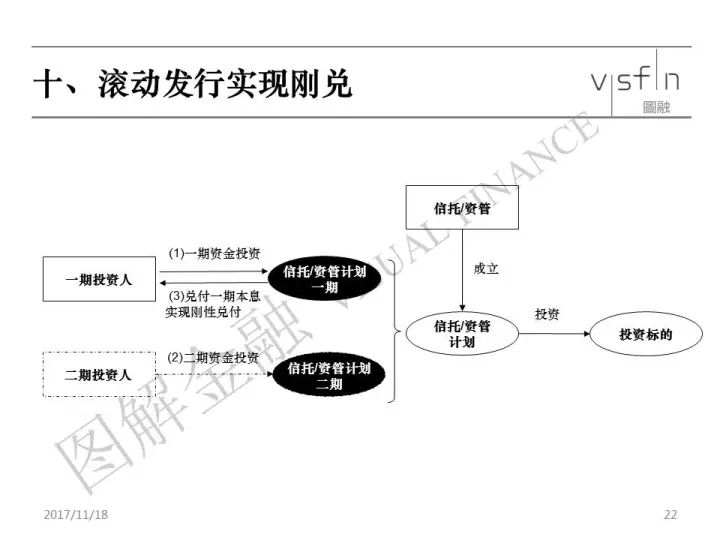

10、滚动发行实现刚兑

大队长观点:

根据第十八条的规定,采取滚动发行等方式使得资产管理产品的本金、收益、风险在不同投资者之间发生转移,实现产品保本保收益,视为刚性兑付。

图融认为,本条滚动发行的目的应落在“实现产品保本保收益”,即结果导向,例如底层资产已发生违约,资产管理公司依旧发行新一期产品使得前一期产品兑付,则将被认定为刚性兑付。

如果滚动发行的目的不在于实现保本保收益,则应参考模式四,即可能被认定为单一项目对接多个资管产品,遵守相应规定。