2016年10月16日

落地的资管新规对私募基金的适用性分析

2018年3月28日下午,中央全面深化改革委员会第一次会议召开。此次会议审议通过了《关于设立上海金融法院的方案》、《关于规范金融机构资产管理业务的指导意见》、《关于加强非金融企业投资金融机构监管的指导意见》三大金融监管文件。

来源:金融干货(ID:jinrongganhuo110)

一、资管新规审议通过

2018年3月28日下午,中央全面深化改革委员会第一次会议召开。此次会议审议通过了《关于设立上海金融法院的方案》、《关于规范金融机构资产管理业务的指导意见》、《关于加强非金融企业投资金融机构监管的指导意见》三大金融监管文件。

三大金融监管文件分别针对此前存在的金融司法审判、资管行业以及民营金控等监管短板。在新的金融监管机制下,补齐金融监管短板的步伐在提速。资管新规规格高,没想到这么高!征求意见稿,是国务院金融稳定发展委员会成立后第一次会议讨论定夺的,正式拍板推出,则是中央全面深化改革委员会第一次会议。最高决策层亲自主持审定。

现在给金融的定语是“乱象”。什么是金融乱象?主要是两个:非法集资乱象和资管乱象。非法集资,披着互联网金融的幌子,跟互联网金融没有半毛钱关系,就是骗子。谁都觉得不该自己管,管不了,最后只好公安来管,政法委牵头。

资管乱象,主要是银行以资管之名在表外再造了一个理财资金池的表外银行,还不过瘾,又以代销资管产品之名,再造了一个表表外银行。而信托、基子、券商资管的通道业务,则是起哄的,它们不能算影子银行,只能说是银行的影子。加上同业,滚隔夜,借一天的钱投一年期的资产。林林总总,资金来回空转,不能流入实体经济。

二、资管新规对私募基金的适用性问题

根据资管新规第2条对资产管理业务的定义,资管新规主要规范的是金融机构为投资者提供投资和管理的金融服务行为。资管新规虽然涵盖了“基金”,但此基金是否包括在基金业协会备案的私募基金?金融圈的干货文章、模块知识、实务课程助您成为金融界的实力派!欢迎关注金融干货公众号!

第一,根据《证券投资基金管理公司管理办法》《基金管理公司子公司管理规定》的规定,资管新规的“基金”应被理解为“经中国证券监督管理委员会批准,在中华人民共和国境内设立,从事证券投资基金管理业务的企业法人。”根据该解释,资管新规第3条中提及的“基金管理公司、基金管理子公司”,在性质上也应当是“证券投资基金管理公司”。

第二,央行有关部门负责人在资管新规的答记者问中明确表示,私募基金需要参照执行资管新规要求。

第三,根据央行答记者问的信息,私募基金管理人属于非金融机构,但其发行、销售资产管理产品属于“国家另有规定”的情形。按照资管新规,私募基金的发行和销售,国家法律法规另有规定的,从其规定,没有规定的,适用资管新规的要求。

所以:资管新规直接规范的对象是金融机构资产管理业务(包括其发行的私募产品),私募基金业务不属于直接监管的对象,但其明确了私募基金的发行和销售,没有相关规定的需要适用资管新规规定的准则。因此,不排除私募基金的监管机构会在未来参照本资管新规对现有规定做进一步修订的可能性。另外,虽然私募基金未有直接的影响,但考虑到基金资金来源问题,新规对其他金融产品的影响间接影响到私募基金。

三、资管新规提升私募投资门槛

根据《指导意见》第5条规定,我国资管产品投资者将分为不特定社会公众和合格投资者两大类,并明确私募产品仅以非公开方式向合格投资者发行,而在合格投资者的准入标准上,《指导意见》提出的要求无疑对私募市场是一记重击。

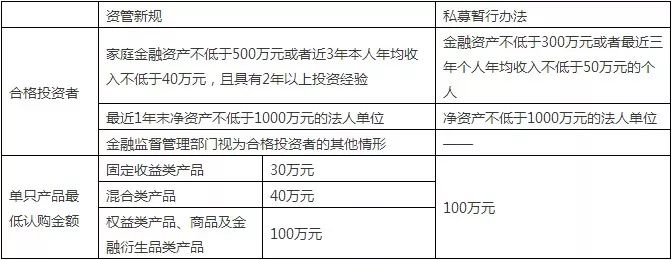

资管新规对资管业务的合格投资者做了统一规定,具体如下表所示:

在信托、私募基金、资管计划、基金专户等产品中,其合格投资者门槛多为100万元-300万元,而《指导意见》则直接将其提至500万元。这可能会直接减少合格投资者数量,相关产品规模也会受到牵连,对一些业绩相对平庸、品牌效应偏弱的机构或将遭遇较大压力。当然,提高私募产品的合格投资者认定标准,意味着未来各类非公募资管产品都要遵守统一的投资者资质底线和认购规模底线,也将有助于进一步规范私募募集行为。