2016年10月16日

债券托管总量开始下滑

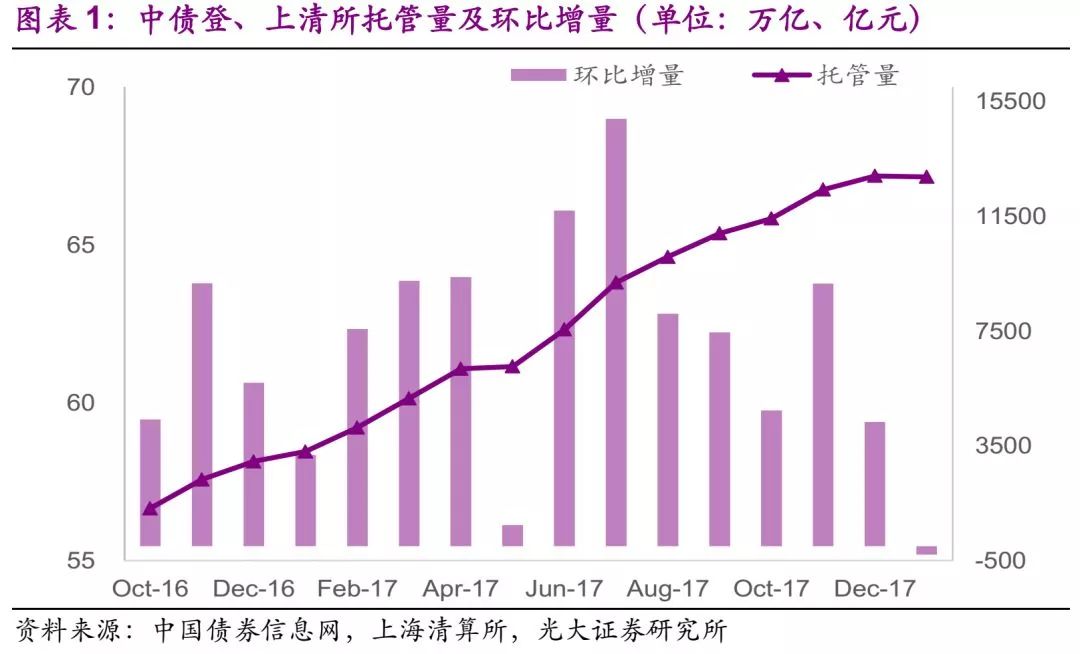

中债登托管量5年来首次出现下滑。截至2018年1月末中债登和上清所的债券托管量合计为67.16万亿,相较于上个月环比净减0.03万亿,其中中债登的债券托管量自2012年5月份以来规模不断扩大,连续5年多环比均表现为净增,而在2018年1月份首次出现了下滑。

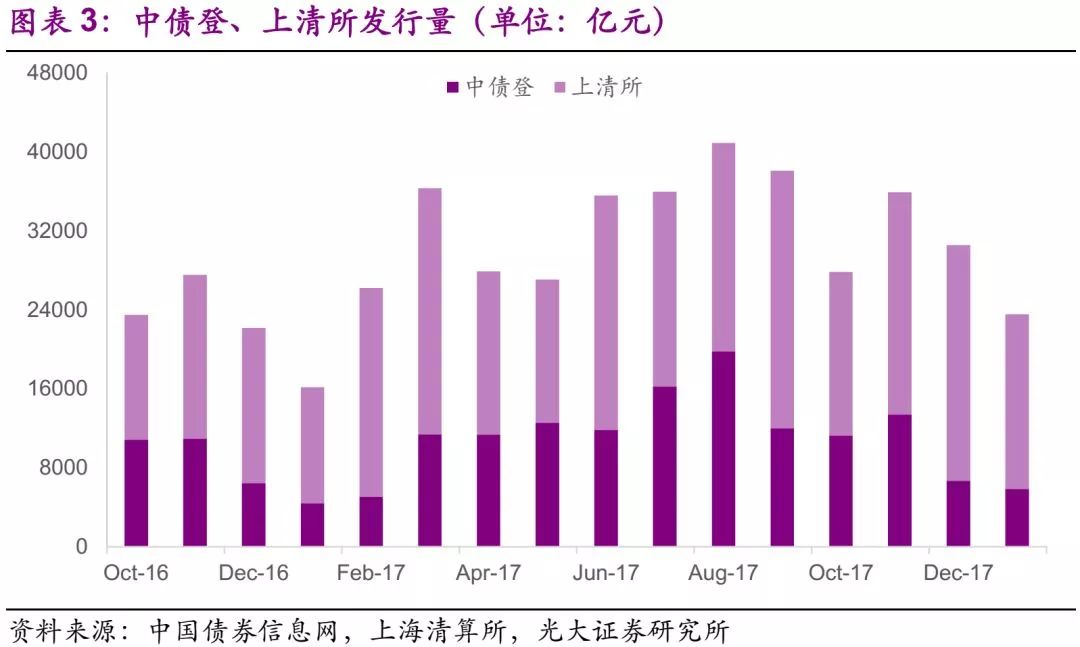

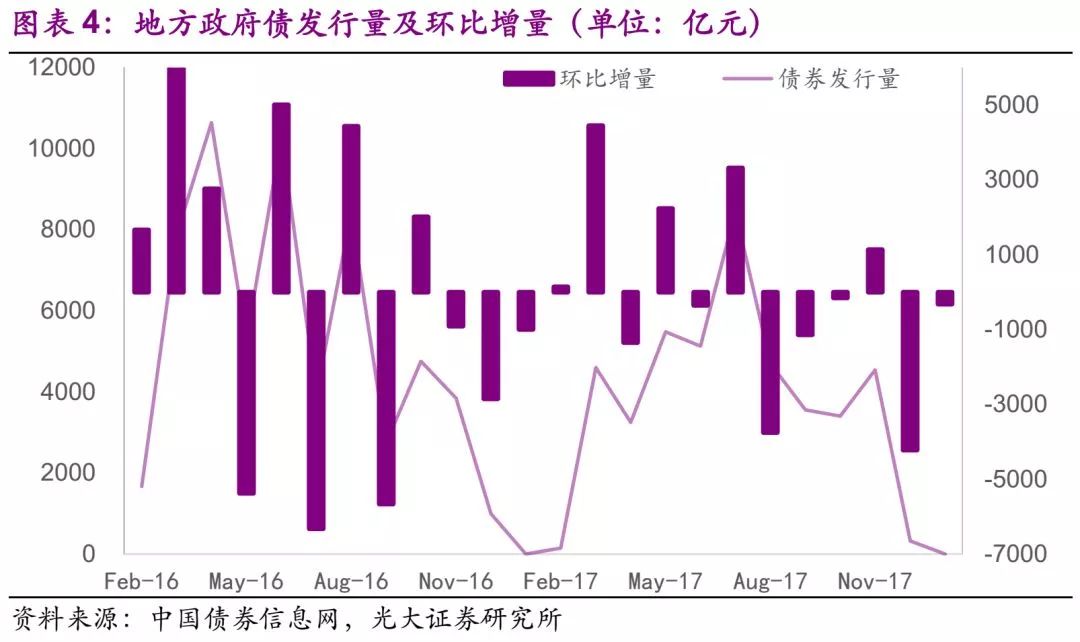

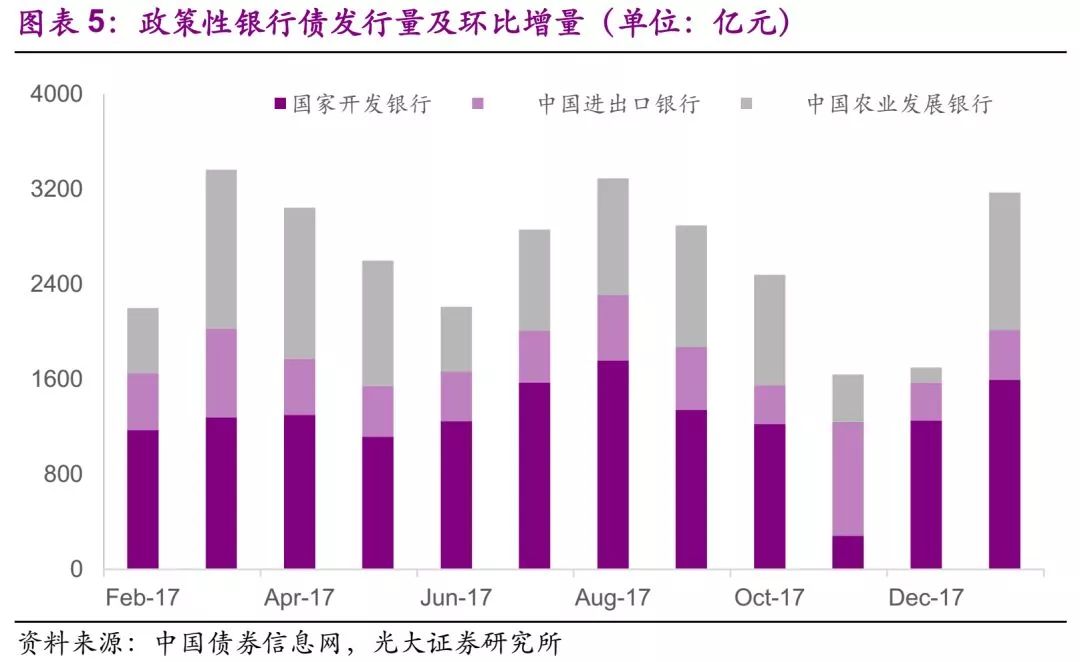

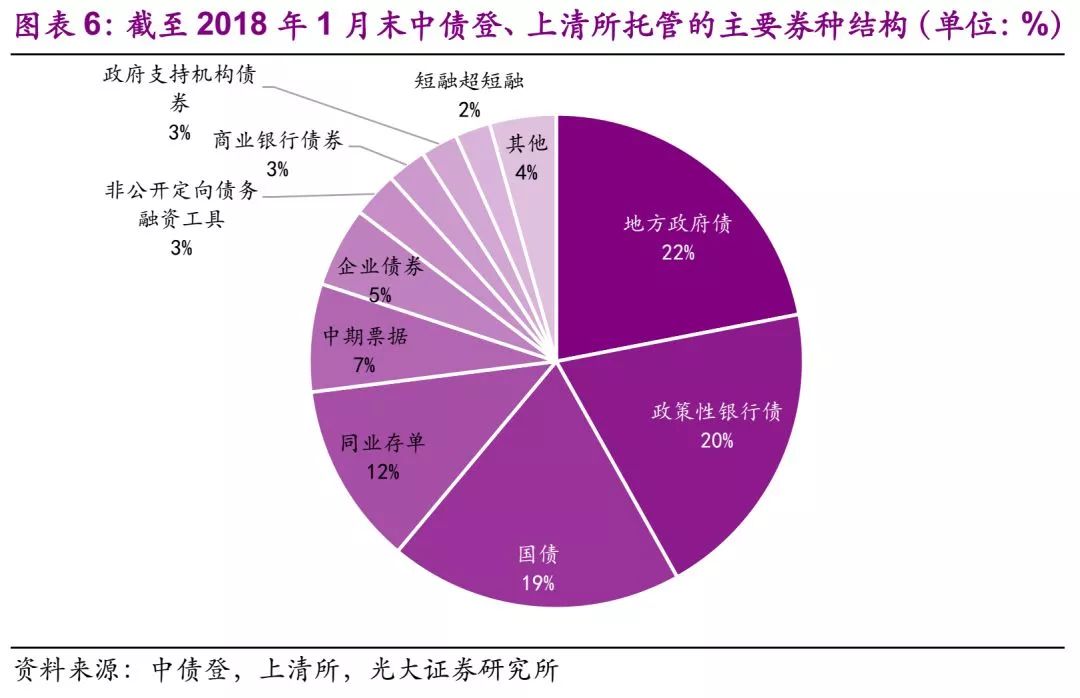

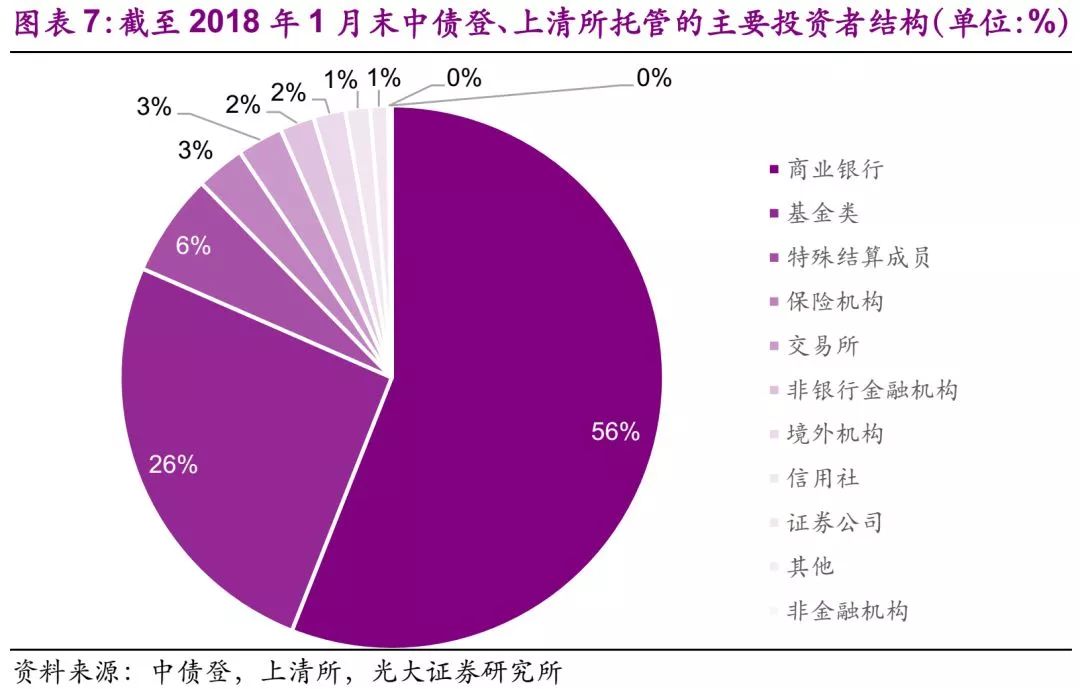

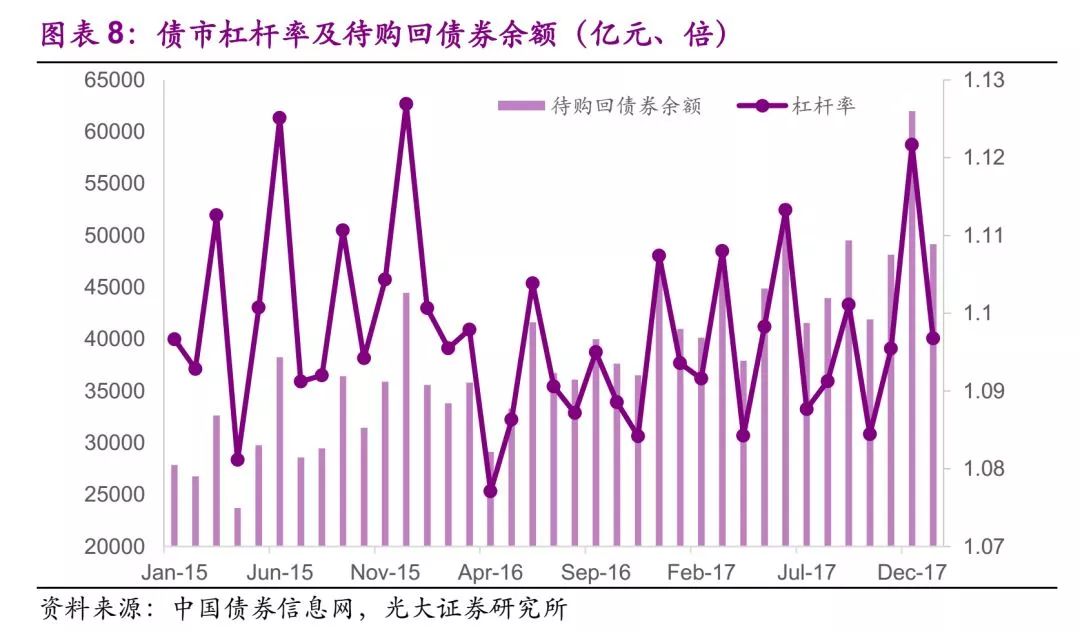

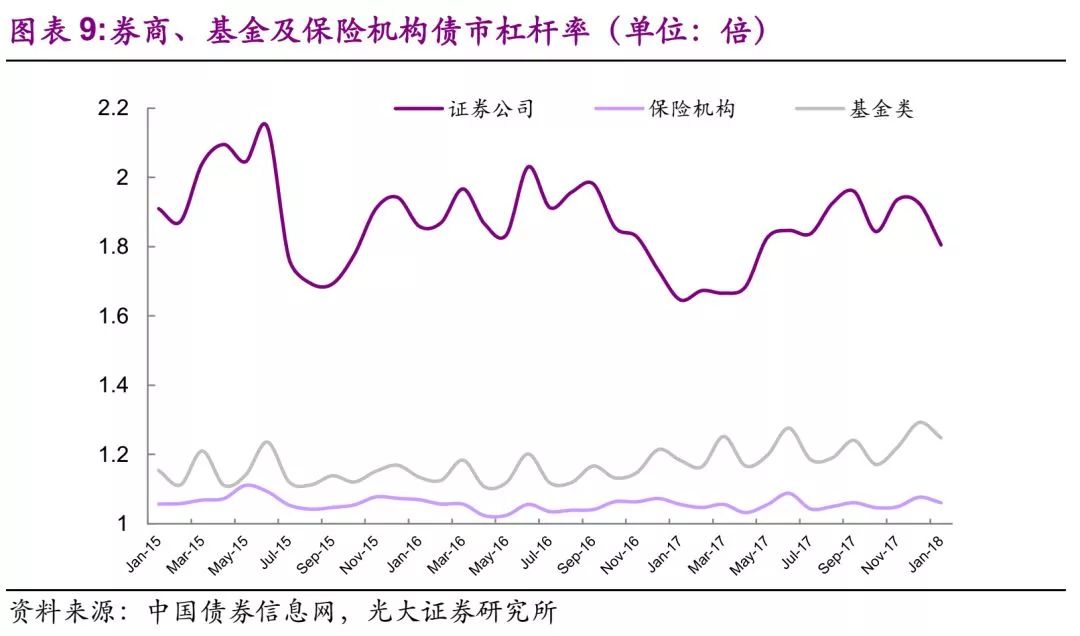

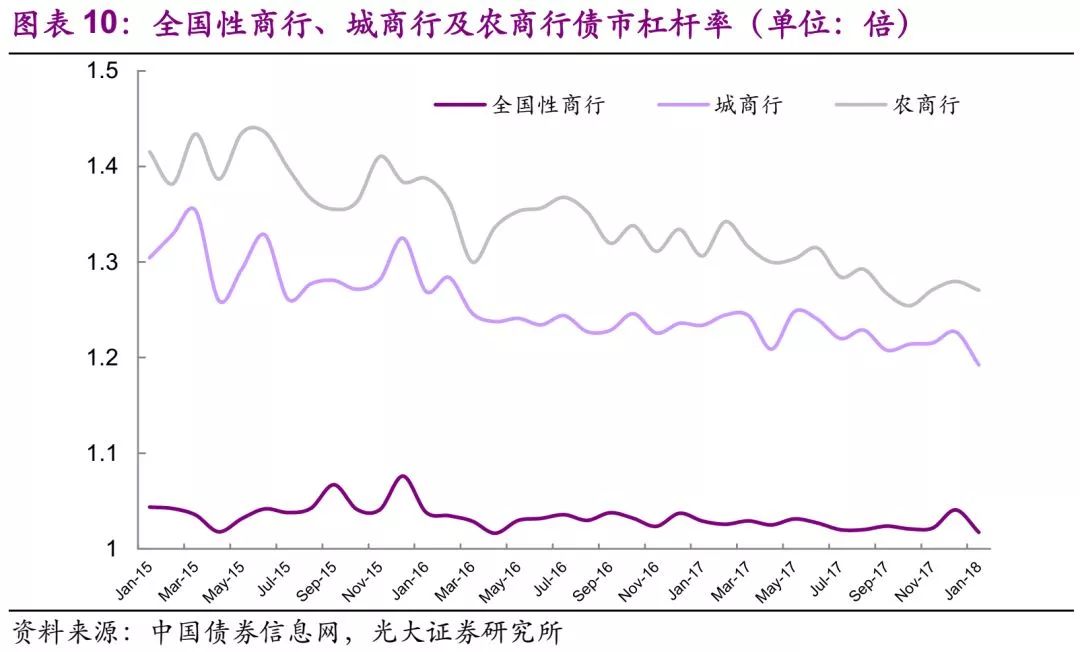

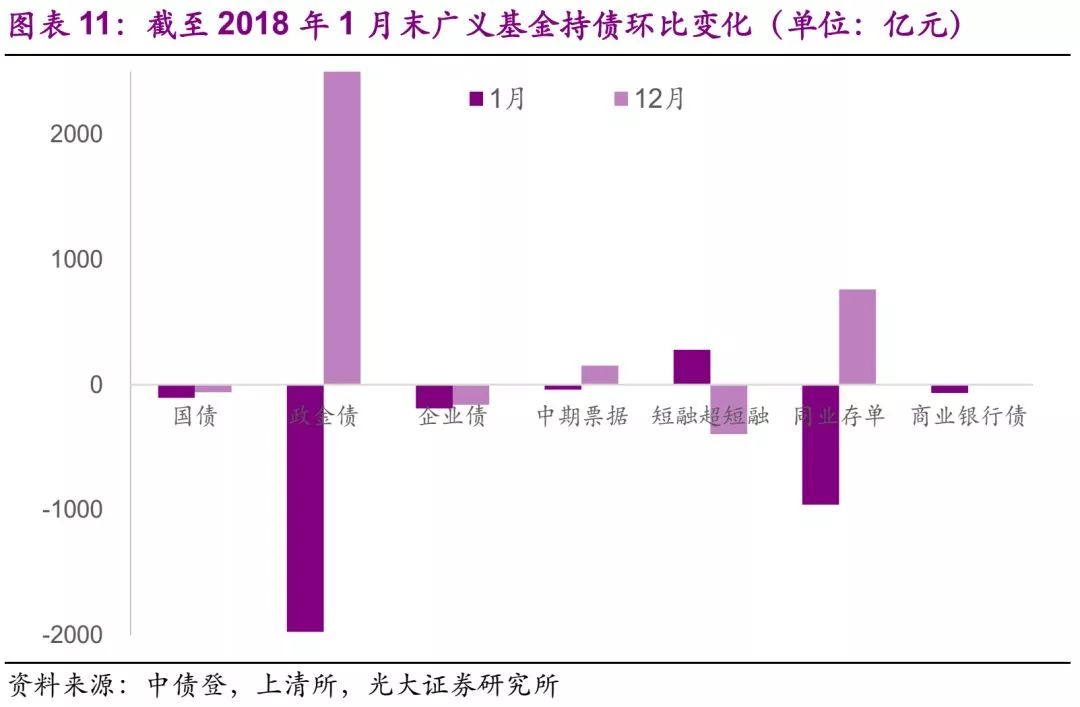

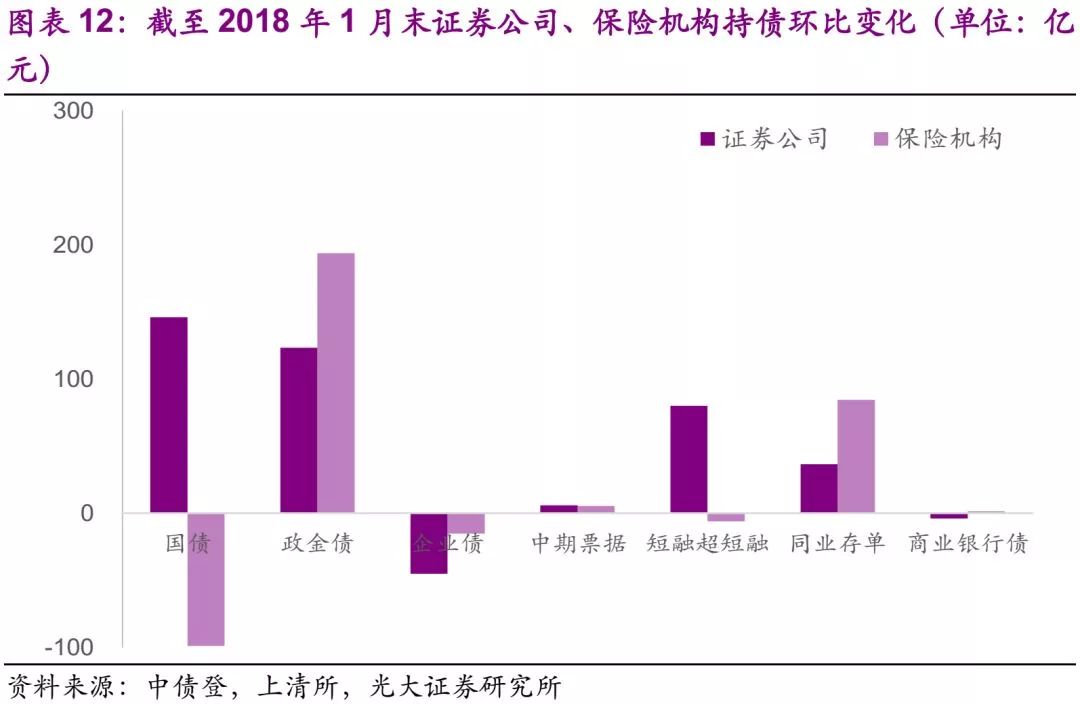

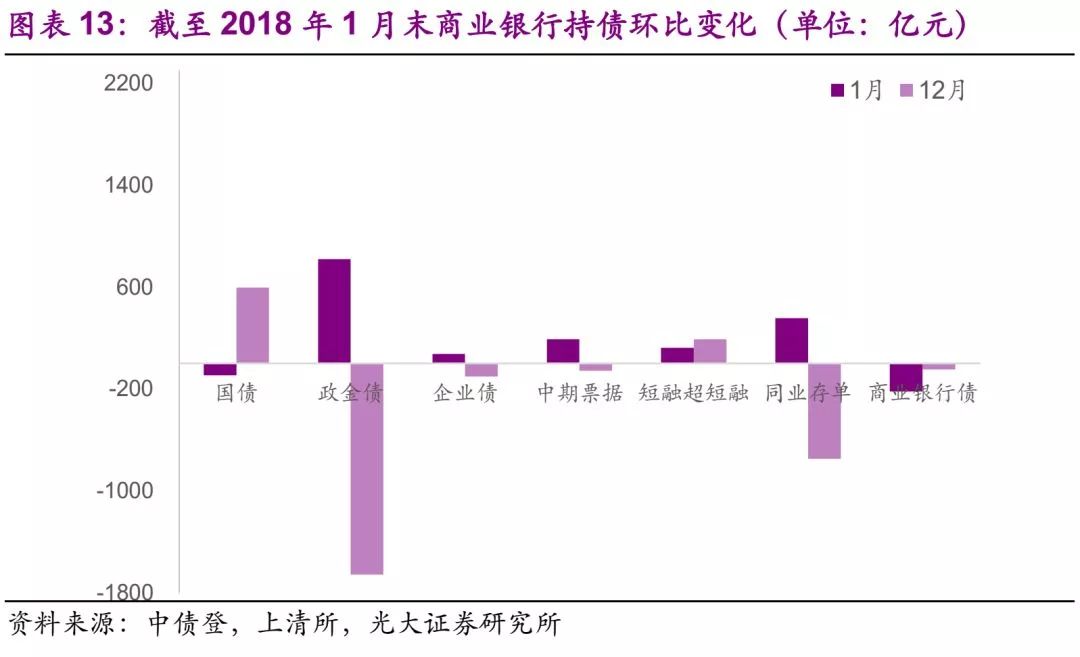

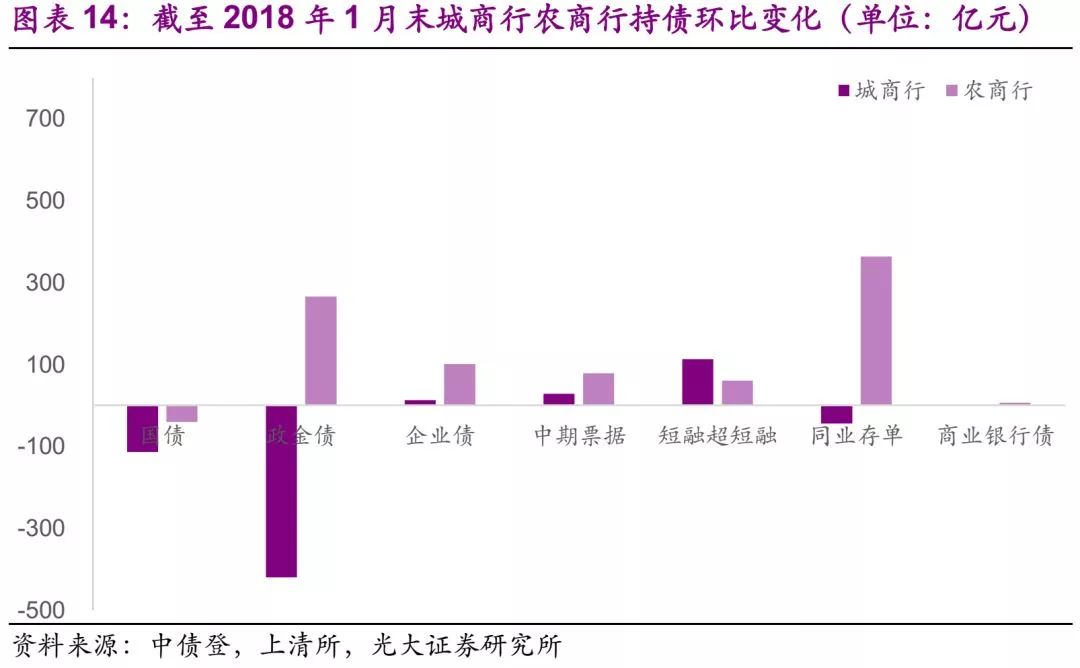

来源:EBS固收研究 作者:光大证券固收研究 托管与发行 中债登托管量5年来首次出现下滑。截至2018年1月末中债登和上清所的债券托管量合计为67.16万亿,相较于上个月环比净减0.03万亿,其中中债登的债券托管量自2012年5月份以来规模不断扩大,连续5年多环比均表现为净增,而在2018年1月份首次出现了下滑。 政府债券、同业存单发行缩水,政金债发行量上升。2018年1月债券发行2.35万亿元,环比减少0. 70万亿。2018年1月份政府债券发行量继续收缩,而政金债发行量大幅增加。上清所2018年1月份债券发行量较上月减少0.62万亿元,同业存单发行量环比减少0.68万亿。短期融资券发行量环比则有所上升。 主要投资机构持债情况 广义基金1月份主要表现为减持,大幅减持政金债,同时减持同业存单、企业债、国债以及中期票据等。2017年12月,广义基金债券大幅增持了2541亿元政金债,而2018年1月份又大幅减持1975亿元政金债,对于政金债持仓变化较大。 证券公司和保险机构对国债偏好分化。证券公司和保险机构均增持政金债、同业存单、中期票据,减持企业债。对国债偏好分化,证券公司增持,而保险机构减持。 全国性商业银行大幅增持政金债。城商行与农商行对政金债和同业存单偏好分化。城商行减持国债和政金债,而农商行则增持。其他券种方面,城商行农商行均增持企业债、中票、短融超短融等。 债市杠杆率观察 待购回债券余额下降,债市杠杆率季节性回落:1月份杠杆率为109.68%,环比下降2.5个百分点,同比升0.3个百分点。1月份待购回余额为4.9万亿元,余额相较上月减少1.29万亿元。本月证券公司杠杆率为180.51%,回落最为明显,环比下滑12个百分点。 1、托管与发行 截至2018年1月末中债登和上清所的债券托管量合计为67.16万亿,其中中央结算公司的债券托管量为50.79万亿,上清所托管量为16.37万亿,相较于上个月环比净减0.03万亿(中债登环比减0.16万亿,上清所环比增0.13万亿)。其中,中债登的债券托管量自2012年5月份以来规模不断扩大,连续5年多环比均表现为净增,而在2018年1月份首次出现了下滑。 从主要券种托管量环比变化来看,利率债方面: 1)、国债托管量环比略增,主要的增持机构是证券公司以及境外机构,主要的减持机构为交易所、基金类机构以及城商行。境外机构增持国债能动性较强,自2017年3月份以来对国债一直是增持状态,2018年1月份环比增持达新高,环比净增605亿元。交易所为国债的最大减持机构,1月份净减持467亿元。 2)、政金债托管量继上月净增1034亿元,本月表现为净减796亿元,主要是由于基金类机构和全国性商行大幅增持大幅减持所致。12月份基金类机构净增持2541亿元政金债,而1月份则净减持1975亿元,变动幅度很大。类似的还有全国性商行,与基金类机构相反,12月份净减持1813亿元政金债,而1月份则净增持1016亿元。 信用债方面: 1)、企业债托管量环比续减,交易所、基金类、保险机构、信用社等1月份继续净减持企业债,证券公司继上月增持160亿元企业债,1月份也净减持45亿元企业债,1月份仅农商行、城商行以及境外机构增持了企业债。 2)、中期票据环比续增,商业银行是中票的增持主体,尤其是全国性商行和农商行。 3)、短融和超短融托管量环比净增452亿元,基金类机构净增持278亿元,城商行和农商行合计净增持174亿元,而全国性商行和特殊结算成员等对短融和超短融表现为净减持。 同业存单方面,托管量继2017年12月大幅下滑1032亿元后,2018年1月小幅反弹,托管量净增110亿元。 1.1、发行与净增 2018年1月债券发行2.35万亿元(中债登和上清所数据),环比减少0. 70万亿,主要是由于同业存单发行量较上月大幅减少的缘故。2018年1月份政府债券发行量继续收缩,而政金债发行量大幅增加。上清所2018年1月份债券发行量较上月减少0.62万亿元,同业存单发行量环比减少0.68万亿,而最终同业存单托管量仍表现为净增,主要是1月份到期兑付量较小的原因。短期融资券发行量环比则有所上升。 1.2、券种结构 存量托管结构中地方政府债占比仍为第一。从托管的主要券种结构来看,主要利率品托管量占比有所下滑,主要信用品托管量占比上升。主要利率品(国债、政金债和地方政府债)占比61.08%,其中国债、地方债占比微升,而政金债占比环比下滑0.09个百分点。主要信用券种(中票、企业债、短融超短融)占比14.63%,相较于上月占比略有上升。同业存单占比量继续下滑,截至2018年1月末占市场总托管量的11.91%。 1.3、投资者结构 按中债登、上清所披露的数据来看,目前债券的持有者结构仍以商业银行为主,商业银行持债量超半数占56%,基金类机构次之,占比26%,其他机构的持债量均占比6%以及更少。 (非公开定向债务融资工具、信贷资产支持证券、非金融企业资产支持票据等券种未披露投资者结构,因此计算投资者结构时将其忽略。非银行金融机构不含证券公司、保险机构、信用社等。) 2、债市杠杆率观察 待购回债券余额下降,债市杠杆率季节性回落:1月份杠杆率为109.68%,环比下降2.5个百分点,同比升0.3个百分点。1月份待购回余额为4.9万亿元,余额相较上月减少1.29万亿元。本月证券公司杠杆率为180.51%,回落最为明显,环比下滑12个百分点。 3、主要投资机构持债情况 广义基金1月份主要表现为减持,大幅减持政金债,同时减持同业存单、企业债、国债以及中期票据等。2017年12月,广义基金债券大幅增持了2541亿元政金债,而2018年1月份又大幅减持1975亿元政金债,对于政金债持仓变化较大。广义基金大幅减仓,1月份仅增持了278亿元的短融超短融。 证券公司和保险机构于1月份对国债偏好分化。证券公司和保险机构1月份均增持政金债、同业存单、中期票据,减持企业债。对国债偏好分化,证券公司增持,而保险机构减持。 商业银行1月份最明显的特征为大幅增持政金债,主要是全国性商业银行大幅增持的缘故。商业银行1月份的持债行为与12月相比变化明显的还有对同业存单的持仓由净减持转为净增持,对国债的持仓由净增持转为净减持。商业银行1月份继续增持短融超短融。 城商行与农商行对政金债和同业存单偏好分化,1月对主要券种的持仓变化一致。城商行减持国债和政金债,而农商行则增持。其他券种方面,城商行农商行均增持企业债、中票、短融超短融等。