2016年10月16日

信托公司固有业务发展评析

固有业务是信托公司重要的利润来源,作为利润稳定器的固有业务对于维持行业利润仍旧有重要作用。固有资金的投放有助于公司未来战略布局,尤其是在个别创新业务的试点上,可以通过固有资金先行先试。同时,固有资金也能够支持信托业务的发展,包括为信托产品发行提供短期流动性等。

来源:中国信托业协会、用益研究

固有业务是信托公司重要的利润来源,作为利润稳定器的固有业务对于维持行业利润仍旧有重要作用。固有资金的投放有助于公司未来战略布局,尤其是在个别创新业务的试点上,可以通过固有资金先行先试。同时,固有资金也能够支持信托业务的发展,包括为信托产品发行提供短期流动性等。

一、信托公司固有业务资产分析

1.固有资产规模再创历史新高

固有资产规模是信托公司综合实力的重要体现之一。2016年,68家信托公司的固有资产规模总体上进一步提升,创历史新高;公司之间的差距也有所缩小。

2016年末,行业固有资产规模为5,569.96亿元,比2015年末的4,623.28亿元增加了946.68亿元;行业固有净资产规模达到4,501.86亿元,比2015年末的3,818.69亿元增加了683.17亿元;这两项指标均创历史新高。从公司层面来看,2016年底68家信托公司平均固有资产为81.91亿元,比2015年底68家公司平均67.99亿元增加了13.92亿元;比2014年底增加了29.17亿元,是2012年底66家公司平均固有资产34.58亿元的2.37倍。

从增速来看,2016年行业固有资产增速达到了20.48%,比2015年28.93%的增速有所下滑,但从2011年以来一直保持每年20%以上的增长;行业净资产增速方面,在2011—2014年信托业净资产的增速与总资产的增速基本保持一致,从2015年开始增速有所放缓,但2016年行业净资产增速仍旧达到了17.89%。

2.各公司固有资产规模增长均衡

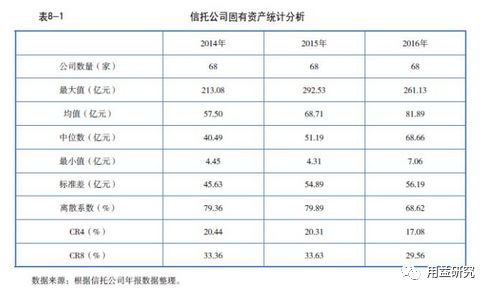

从行业内部来看,信托公司之间的固有资产规模差距开始缩小,固有资产规模的增长趋于均衡化。如表8-1所示。

从表8-1的统计分析可以看出,固有资产规模的增长均衡体现在三个方面:

一是68家信托公司固有资产规模向更高水平集中,并且后增资的公司增资力度更大。

2016年,行业的固有资产均值与中位数均有所提升,虽然均值仍旧高于中位数,但是均值与中位数的差距在逐步缩小,从数据来看,固有资产均值从2015年的68.71亿元上升到了81.89亿元,增加了13.18亿元,增幅19.18%;而行业中位数从2015年的51.19亿元上升到2016年的68.66亿元,增长了17.47亿元,增幅达到了34.13%。中位数据上移意味着排行靠后的公司固有资产增长幅度得到显著提升,也意味着更多之前观望的信托公司已经开始加速行动增大自身的固有资产。

二是信托公司之间固有资产规模的绝对差距缩小。

从个体差异来看,行业固有资产最大值从2015年的292.53亿元下降到了261.13亿元,降幅10.73%;与此同时,固有资产最小值从2015年的4.31亿元上升到了7.06亿元,增幅达到63.81%;个体最大差异从288.01亿元减少到254.07亿元。从标准差来看,行业固有资产规模的标准差从2015年的54.89亿元增加到了56.19亿元,围绕均值的分化程度加强,说明此次固有资产增长的动力更多来自于排行中游的信托公司。从离散系数来看,离散系数从2015年的79.89%下降到了68.62%,变动幅度较大,说明了行业固有资产规模内部差距正在缩小,固有资产整体均衡增长。

三是信托公司固有资产的行业集中度下降。

行业前列信托公司整体资本实力仍旧较强,但集中度首次出现拐点,开始下降,CR4指标从2015年的20.31%下降到了17.08%;CR8指标从2015年的33.63%降低到29.56%。目前行业前列的信托公司整体资本实力较强,但由于增资并非频繁行为,随着其他信托公司加入增资行列,排名靠前公司的领先优势有所减少,行业集中度有所下降。

二、固有业务负债分析

1.固有负债规模有所提升

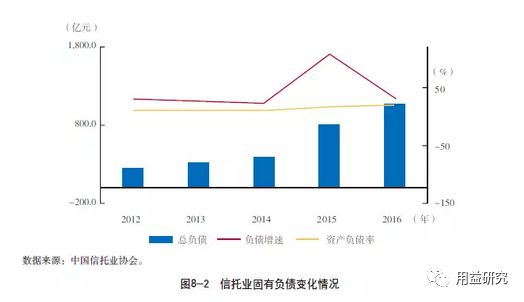

通过向金融同业机构及保障基金公司等借入资金,有助于提高信托公司固有资金流动性,也能够获取一定的收益。从近两年的数据来看,2016年信托公司固有负债的规模比上年又有所提升。

2016年底,信托业固有负债规模达到1,068.10亿元,比2015年末的804.59亿元增加了263.51亿元,是2014年的负债规模389.80亿元的2.74倍。从增长规模来看,2011— 2014年信托业固有负债的累计增长规模197.50亿元,年平均增长规模仅为65.83亿元,但2015年负债增长规模达到了历史性的414.79亿元,当年的负债增量已经超出过往4年的负债累计增加量;2016年增速较2015年有所回落,但仍旧维持了稳健增长趋势,增速达到32.75%。

2011—2014年,信托业的资产负债率一直维持在10.00%~11.00%的水平,而

2015年由于负债水平的显著提升,行业资产负债率提高到17.40%;2016年固有负债增速超过了固有资产的增速,因此行业资产负债率进一步上升,达到了19.18%,属于阶段性的高位。尽管信托业负债有了显著增长,但行业的资产负债率仍然较低,说明信托公司固有杠杆运用仍有较大空间。另外,负债增加的原因还包括越来越多的信托公司向保障基金公司申请流动性支持,这部分资金主要体现在信托公司负债项下。

2.固有负债水平显著增长

2016年信托业负债水平较2015年继续维持了较快增长,但与2015年的爆发性增长相比,2016年固有负债水平在保持增长的同时,向中间水平集中,这就意味着主动负债的信托公司数量上升,并且这些主动负债的信托公司集中在行业中游水平,从而出现了围绕均值的均衡增长分布。

从行业负债均值与中位数差距来看,信托公司平均固有负债从2015年的12.30亿元进一步上升到15.99亿元,平均每家信托公司负债增加了3.69亿元,增速达到30%;行业负债中位数从6.00亿元增加到了11.11亿元,中位数增速85.17%,大大超过了均值的增速,说明之前排名中游的公司负债增长较为显著。

固有负债均值与中位数的差异从2015年的6.30亿元缩小到4.88亿元,说明了固有负债的分布向中间水平集中,这说明了信托公司负债的增长从原有的个例开始成为一种局部的趋势。

从行业集中度来看,2015年,行业负债CR4水平已经达到29.72%,意味着行业负债最多的四家公司占了行业总负债规模的近30%;而行业负债CR8的情况更为显著,2015年达到了47.80%。超过20%的CR4水平以及超过40%的CR8水平说明了信托业的负债集中度非常高。但从2016年集中度数据来看,CR4下降到了22.13%,CR8下降到了36.59%,这两项数据比2014年的28.06%和43.24%都有所下降,说明了主动负债经营已经不是个别公司的策略,越来越多的公司也意识到了适度负债对提高经营水平与资金流动性有着重要意义。

3.固有资产不良率整体可控

近年来,信托公司固有业务的运用结构发生变化,更多用于资本市场投资、信托业务支持以及股权投资等领域,伴随业务结构的调整,固有风险资产结构也发生了一定的变化。

从年报披露数据来看,2016年末行业固有总不良率较2015年末有所上升,但目前2.80%的总不良率仍旧处于较低水平,固有业务发生系统性风险的可能性较小。从中位数来看,2016年末固有不良率中位数从0.11%上升到了0.16%,固有不良资产为0的公司数量从30家减少到26家,说明2016年固有资产受到业务风险的冲击较2015年有所提升。

从分布情况来看,2016年行业固有业务不良率标准差从8.29%下降到了6.34%,围绕不良率中间水平的公司呈现集中趋势;从集中度和极值来看,固有不良资产规模CR4集中度从52.63%下滑到52.31%,CR8集中度从74.89%下降到68.50%,最大固有不良率从47.60%下降到了31.25%,说明固有不良率较高的信托公司在2016年固有资产风险状况有所改善,固有风险业务处置效果得到提升。

4.固有赔偿准备金的计提规模持续提升

根据《信托公司管理办法》,信托公司每年应当从税后利润中提取5%作为赔偿准备金,但该赔偿准备金累计总额达到公司注册资本的20%时,可不再提取。近年来信托公司赔偿准备金的计提规模在逐步提升,在行业实收资本中的占比也逐步提升,虽然距离规定的20%上限仍有较大的距离,2016年末已计提的信托赔偿准备金占比已经达到9.18%,在行业风险处置中可以发挥应有的作用。

从图8-3可以看出,2016年末信托公司赔偿准备金提取累计余额为187.03亿元,比2015年末的157.39亿元增加了29.64亿元,增速为18.83%;赔偿准备金占行业实收资本的比例为9.18%,187.03亿元的信托赔偿准备金对应行业1,175.39亿元的不良信托资产占比约为15.91%,对于处置信托风险项目、保护投资者能够起到一定的作用。

三、固有业务收入分析

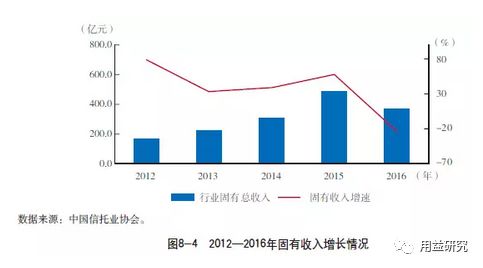

1.固有业务收入负增长

2016年末,信托业固有业务收入366.63亿元,比2015年末的486.74亿元下降了120.11亿元,降幅达到24.68%,在维持了增长态势的这么多年来首次出现负增长,并且是在2015年58.26%的增速背景下迅速掉头向下,结束了近几年来高速增长的态势。而且固有业务收入的负增长是在行业固有资金规模增长的背景下发生的,固有可用资金增多并没有带来收入增长,边际效用递减现象明显,这一趋势的转变值得高度关注。

从图8-4可以看出,自2012年以来,信托业固有业务收入规模持续高速增长,从2012年的166.49亿元到2015年的487.74亿元,短短三年间全行业固有业务收入实现翻番,为信托公司整体业绩打下了良好的基础;但是2016年固有业务收入出现了骤减,较2015年末大幅减少了24.68%。由于固有资金规模上升,这就意味着固有业务收益率经历了大幅下降的过程。

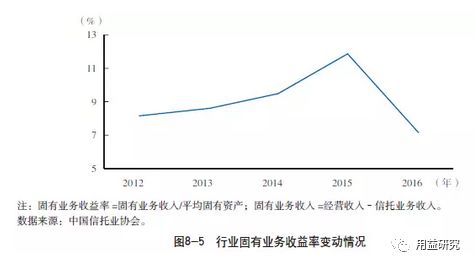

2.固有业务收益率大幅下降

2016年,由于市场利率持续下行,金融市场波动加剧,资产配置难度增大,对流动性的需求增加,信托业固有业务收益率在2015年达到11.86%的顶峰之后,迅速回落到了2016年末的7.19%,成为5年来的最低水平。

从图8-5可以看出,从2012年到2015年,信托业固有业务盈利能力实现高速增长,但到2016年迅速掉头向下,说明从2015年以来,政策环境和市场变动对信托公司固有业务产生了极大的影响。

3.投资收益大幅下降

一段时间以来,传统的固有融资类业务逐渐被各类固有投资业务所取代,投资收益占固有收入比重持续提升,以投资为主的固有业务策略成为行业共识;作为固有业务收入的主要来源,投资收益历年来在固有业务收入中占比均超过了50%,但是2016年投资收益率的较大回落,规模从2015年的376.11亿元下降到了2016年末的270.7亿元,减少了105.41亿元,降幅达到28.03%,同时投资收益在固有业务收入中占比也从77.27%下降到了73.84%。

固有投资收益大幅下降,主要有以下几方面的原因:

一是信保基金资金占用在一定程度上影响信托公司固有资产收益率。

一般情况下,信托公司需就发行的资金信托规模的1.00%、财产信托报酬的5.00%缴纳或代垫信保基金。随着信托资产规模的大幅增长,2016年信保基金余额已达808.47亿元,信托公司因缴纳信保基金而占用的固有资产规模也快速上升,部分公司的占比已达到20%,甚至更高。而信保基金限于购买国债、金融债券、货币市场基金等低风险投资,投资收益率显著低于信托公司一般固有业务投资。

二是固有资产质量持续下降,降低了固有资产收益。

2016年固有的不良信贷资产合计155.65亿元,比2015年有了大幅增长,总体资产不良率达到2.80%,比2015年提升1.19个百分点。此外,当信托项目风险暴露时,信托公司通过自有资金受让到期信托计划暂时性化解项目风险,但也降低了自有资金投资收益。

三是股票市场与债券市场的波动带来的影响。

2016年初由于熔断机制的试行引发股票市场恐慌性抛售,股票市场一度探底,随后一整年处于底部盘整阶段,到年末稍微有一波增长,但增长幅度有限;由于市场波动带来的不确定性,信托公司固有资产对权益类资产的配置谨慎性更高,加上市场回调幅度较小,股票投资收益不理想;债券市场在2016年也经历了过山车行情,上半年债市形势较好,大量金融机构加杠杆入场,使得配置难度增大;年末由于资金面调整,加上金融去杠杆、控风险政策收紧,债市迅速掉头向下,收益率区间缩小,上半年抢券的机构纷纷加急出货,个别金融机构违规代持券风险暴露,“萝卜章事件”加剧了市场恐慌情绪,从而影响了固定收益类产品的实际收益。