2016年10月16日

2018信托业展望:服务+”是未来制胜之道

十九大之后,经济转型和供给侧改革进入深入攻坚阶段,传统行业艰难转型,同时中央对地方政府举债的控制力度也在进一步加强。伴随经济增速放缓、增长动力转变、以及地方政府在拉动增长中的角色和手段的逐步变化,信托业所面临的融资市场也将发生结构性转变。

来源:波士顿咨询

作者:外贸信托

转自:用益研究

十九大之后,经济转型和供给侧改革进入深入攻坚阶段,传统行业艰难转型,同时中央对地方政府举债的控制力度也在进一步加强。伴随经济增速放缓、增长动力转变、以及地方政府在拉动增长中的角色和手段的逐步变化,信托业所面临的融资市场也将发生结构性转变。

一、信托经营环境剧变

首先是宏观经济。

十九大之后,经济转型和供给侧改革进入深入攻坚阶段,传统行业艰难转型,同时中央对地方政府举债的控制力度也在进一步加强。伴随经济增速放缓、增长动力转变、以及地方政府在拉动增长中的角色和手段的逐步变化,信托业所面临的融资市场也将发生结构性转变。

其次是金融监管。

相比宏观经济对信托行业带来的影响,金融监管是更为核心的影响因素。一方面,国家领导层对金融治理的决心坚决,全国金融工作会议决定设立国务院金融稳定发展委员会,金融监管纳入中央层面工作议程,结束脱虚向实、回归服务实体经济的金融整改战役步入高潮。

另一方面,自2016年下半年以来,资管行业的新周期也随之开始。一行三会针对资管业频出新规,各类去通道、去杠杆措施的打击力度赫然加大,监管已从过去五年的“重创新轻管制”迈入“重规范防风险”的新阶段。2017年11月,中国人民银行、银监会、证监会、保监会、外管局联合发布《关于规范金融机构资产管理业务的指导意见(征求意见稿)》,进一步明确了资管业务“回归本源”、强化跨行业功能监管的发展方向。

再者是金融业的整体竞争格局。

未来,在政策引导下,银行信贷对于实体经济重点领域和薄弱环节的支持力度将不断增强,同时伴随资本市场的进一步发展,企业、政府融资渠道会趋于多元和通畅。这均会对传统赚取利差类的私募融资业务带来冲击。

面临中长期更严峻的经济环境、监管环境和竞争形势,信托行业又一次站在发展的十字路口,可持续发展的压力不容小觑。

二、回归本源,落脚供需

以史为鉴,信托业不断适变应变

对标英国、美国、日本等发达市场的供需变化和信托业发展历程,我们发现以下规律:

首先,信托业务范围不断转变。纵观英国、美国和日本等海外信托业的发展历程,不论是英国信托业的恪守本源,还是日本信托业在二战时期经营范围一度遍及整个金融市场,各国信托业均在外部环境的变化下,调整业务范围与重心。

其次,业务范围的调整受三大因素决定。

一、宏观经济需求;

二、金融监管与市场格局;

三、信托业自身能力。

如图1和图2所示,美国、日本等国家都经历了几个阶段的发展,历史上都曾经大力发展融资功能甚至存款功能,发展至今转变为侧重于风险隔离等功能服务,或通过与银行兼营的方式开展财富管理、资产管理业务。

回首中国信托业发展历史,信托业的业务定位与经营范围历史上亦直接受中国整体经济环境、金融市场发展水平、行业自身经营状况影响,在内外部影响因素的共同作用下在不同发展阶段进行角色转换(参阅图3)。

供需结合,探寻信托业之本源

回顾海外市场和中国市场信托业变化历程,我们不难发现,探究一个行业的本源,应落脚于供需两个视角。

一是需求视角,明确行业应服务于谁,满足何种需求。二是供给视角,明确行业具体履行何种功能。需求应源自于实体经济发展和人民生活需求,供给应基于信托业差异化竞争优势。两者之最有力结合点,为信托业之本源。

需求本源,围绕实体经济五大主题

未来中国实体经济发展进入新的阶段,逐步由高速增长转向高质量发展。伴随发展方式转变、经济结构优化、增长动力转换,信托业在内的金融行业也将面临新的发展机遇,集中体现在五大主题:产业优化、消费升级、财富管理、新型城镇化和经济出海。

供给本源,落脚服务信托等四类主业

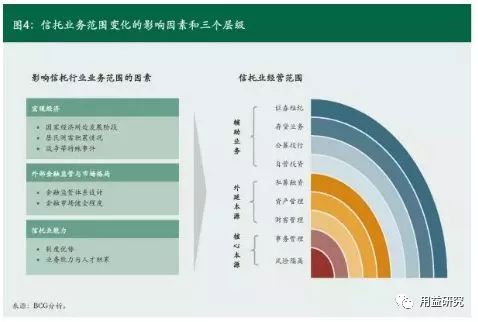

结合金融体系格局和信托业比较优势,我们把信托业可涵盖的业务功能分成三类(参阅图4)

核心类本源功能,包括风险隔离、事务管理,这是信托制度相对其它金融制度安排所具备的天然的独一无二的优势,将不受任何时间空间而改变。

外延类本源业务,是基于风险隔离、事务管理的优势所自然开展的业务,包括资产管理、财富管理、私募融资业务。在这些方面,信托机构与其它金融机构相比具备一定的差异化竞争能力,因此也具备可持续性,仍为本源业务。

辅助业务,包括自营投资、公募投行、存贷业务、证券经纪,信托公司开展这些业务与其他金融机构相比不具备差异化能力,属于信托视外部环境变化而产生的阶段性兼营业务,不成为本源性功能。

我们认为信托业下一阶段的发展重点应落脚于四大业务领域:服务信托、私募融资、资产管理、财富管理。

发展中国信托业有三大意义

一是服务实体经济,协助优化存量、发展增量。

二是服务人民群众,协助居民和相关机构受托人实现资产保值增值,助力财富管理和传承。

三是推动金融改革。信托业由于跨市场、敏捷灵活、创新力强等特征,能够成为金融资源配置的优化器和金融体系改革的缓冲器。

三、服务+”是未来制胜之道

动能转换,行业步入服务驱动新时期

信托业过去取得超常规发展建立在四个基础之上:

宏观经济高速增长带来的大量融资需求

居民财富快速积累产生的大量投资需求

分业监管和欠发达资本市场体系下的牌照红利

刚性兑付带来的产品吸引力

前两者仍将长期持续存在,但后两者为信托业过去带来横向竞争力的基础正逐步减弱。无论是第五次全国金融工作会议中强调的“回归本源”,还是2017年11月《关于规范金融机构资产管理业务的指导意见(征求意见稿)》,均对跨监管功能监管、打破刚兑提出了明确的指导意见。失去牌照红利和刚性兑付,信托机构如何在私募融资、财富管理、资产管理等业务的竞争中建立新的优势?

展望未来,我们认为制胜的核心在于“服务”二字。通过打造更强的信托服务能力,信托业有可能在竞争中取得突围,在财富管理、资产管理两大跨界竞争极为激烈的领域获取一席之地。

服务信托是什么?如何给委托人或交易对方带来更高价值?如前所述,我们认为服务的内涵包括以下三大方面:

第一方面:基于信托的天然制度禀赋,实现风险隔离和事务管理的功能

第二方面:基于信托结构的灵活性,以及多投向(横跨货币市场、资本市场和实业投资)的优势,设计可行性更高、风险更低、更便利高效的投融资交易结构

第三方面:通过受托、账户管理、IT支持等平台类服务,提供运营增值,增加客户粘性

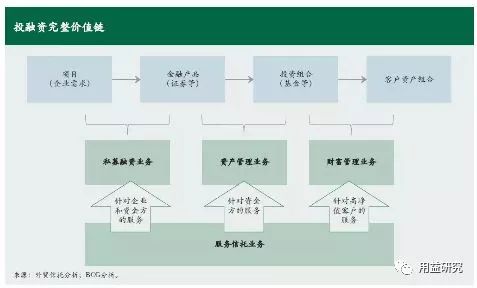

如下图所示,沿着投融资价值链,服务信托可为私募融资、资产管理、财富管理等其他三项信托业务提供关键能力支撑,增加其竞争力。

对私募融资业务

在资金端,信托机构通过服务信托建立与银行、高净值客户的客户粘性,高效获取资金。在融资客户端,财务顾问等咨询类服务可提高信托机构的资产获取能力,帮助信托机构提前预知和捕获更多融资商机,同时还可提升融资类业务的风险控制能力。

对财富管理业务

以上述第一方面服务为例。信托公司可以依赖制度优势,提供慈善信托、家族财产传承等与资金相关的事务管理服务,这能够提升对高净值和超高净值客户的吸引力,有利于增加高端财富管理客源、粘住客户。

对资产管理业务

以上述第三方面服务为例。信托可以给私募基金提供业务管理系统、受托清算等服务。通过这些服务,信托一方面可将私募基金更紧密地整合在信托的平台上,另一方面可通过分析各基金的运营数据,开发FoF、MoM类资产管理业务。

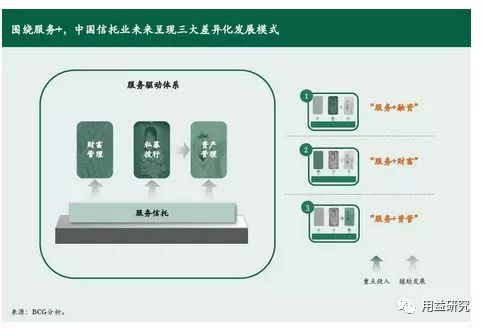

“服务+”,三种模式实现差异化发展

依托“服务”的助力,信托业在私募融资、财富管理和资产管理的业务能力将有望实现加速升级,各信托公司的业务模式也将随之走向多元化、差异化。如下图所示,根据在三项业务的不同侧重,我们认为未来国内信托行业将可考虑三类差异化模式:“服务+融资”、“服务+财富”、“服务+资管”。

服务+融资:以客户融资需求为核心,凭借财务顾问、交易结构设计等服务切入,基于客户资产负债表结构优化和业务发展需求,综合运用债权、股权、夹层等方式提供定制化解决方案。

服务+财富:以高净值客户财富管理需求为核心,充分发挥信托制度优势,将服务与财富管理有机融合,提供包含财富保障与传承、资产配置等综合服务,成为高净值客户的财富管家。

服务+资管:以企业或金融机构投资需求为核心,以受托服务、分销服务、融资支持等业务切入,自建和整合外部投资管理能力,成为机构客户的投资管家和整合资产管理业务的平台。