2016年10月16日

五种PE投资收益分配条款分析

投资人为什么选择向PE投资,而不是其他的投资或理财形式,原因可能有多种,但任何一个投资人都不会否认的原因是:基于对私募基金提供超额收益率的预期。虽然这种预期因投资人和投资领域而异,但不应低于其他近似无风险的投资的收益率。

来源:东方资管

投资人为什么选择向PE投资,而不是其他的投资或理财形式,原因可能有多种,但任何一个投资人都不会否认的原因是:基于对私募基金提供超额收益率的预期。虽然这种预期因投资人和投资领域而异,但不应低于其他近似无风险的投资的收益率。因此,在PE有限合伙协议的分配条款中,普遍约定了优先收益(Preferred Return)或门槛收益率(Hurdle Rate)。国外统计数据显示,PE的协议条款中出现优先收益约定的比率比在VC中高的多。根据2009年道琼斯PE合伙协议条款分析统计的数据,只有6%的PE不给LP优先收益(不设定Hurdle Rate)。老牌私募KKR原先也属于这少数派,但2011年破了金身,第一次在其发起的收购基金中为LP开出了优先收益。国内的私募基金经常约定一个内部收益率比例,并将是否达到这个收益率标准作为GP参与分配的前提条件之一。虽然并不直接使用优先收益、门槛收益率等概念,但实务界通常将约定的内部收益率,理解为门槛收益率,并将LP按照这个内部收益率计算的收益,理解为LP的优先收益。下面,通过国内几个不同PE的分配条款,分析一下不同的“优先收益”或“门槛收益率”约定方式对LP、GP分配结果的影响。

在涉及具体条款之前,还是先明确一下讨论的对象。究竟什么是优先收益和门槛收益率?

一般认为,优先收益和门槛收益率是一对同义词,维基百科对优先收益和门槛收益率的解释是,基金管理人(GP)取得业绩提成之前,必须达到的最低的收益率(例如8-12%)

(Hurdle rate or preferred return:A minimum rate of return (e.g., 8-12%), which must be achieved before the fund manager can receive any carried interest payments.)

一个可能引起争议的问题是:在达到或超过约定的最低收益率时,GP仅对超出门槛收益率的超额盈利按约定的比例分配业绩提成,还是对全部的盈利分配业绩提成。实务中确实会遇到上述问题。下面三种观点(均按照单个项目退出后分配)具有一定的代表性,其中:

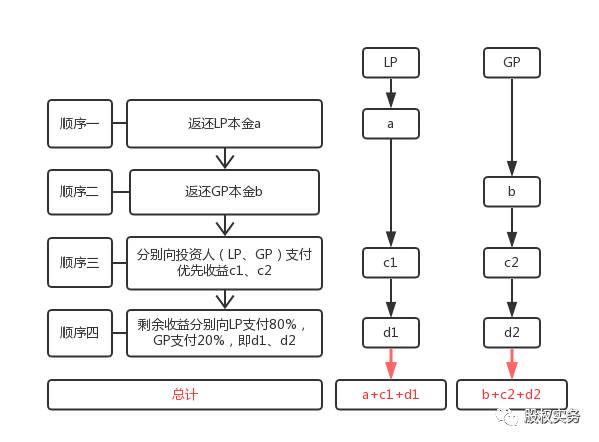

观点A:在LP取得优先收益后,GP仅对超出门槛收益率的超额盈利按约定的比例分配业绩提成,依此观点,项目投资收益的分配顺序为:

一、项目收益返还LP的全部出资额;

二、返还GP的全部出资额

三、向投资人支付优先收益(例如,门槛收益率=年化8%内部收益率)

四、剩余项目收益的20%向GP支付业绩提成,80%支付给投资人(“剩余项目收益”指经过上一顺序分配后的剩余值)

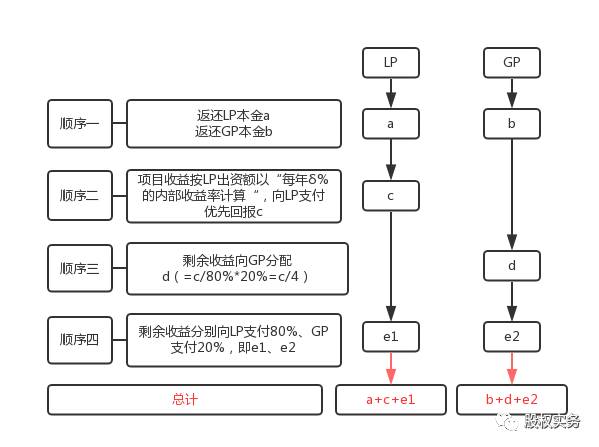

观点A分配示意图如下:

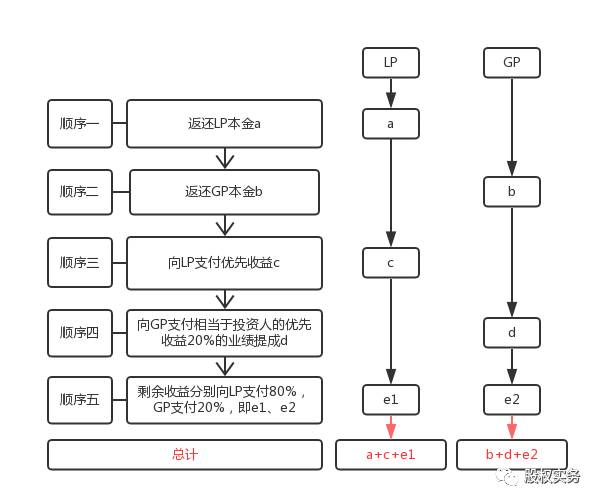

观点B:在LP取得优先收益后,GP对项目全部盈利分配业绩提成,依此观点,项目投资收益的分配顺序为:

一、项目收益返还LP的全部出资额;

二、返还GP的全部出资额;

三、向LP支付优先收益(例如,门槛收益率=年化8%内部收益率);

四、向GP支付相当于投资人的优先收益20%的业绩提成;

五、剩余项目收益的20%向GP支付业绩提成,80%支付给投资人(“剩余项目收益”指经过上一顺序分配后的剩余值)

观点B分配示意图如下:

上述两种观点的区别和联系何在?

观点A的分配方式能够保证在LP获得约定的优先收益前,GP不参与分配业绩提成,但LP获得约定的优先收益之后,GP取得的业绩提成会少于项目盈利的20%。而观点B的分配方式实际上赋予了GP100%追赶(100% catch up)的权利,不仅能够保证LP获得约定的优先收益前,GP不参与分配业绩提成,而且在GP有权取得业绩提成时,GP取得约定的业绩提成比例更接近甚至可以等于项目盈利的20%。换言之,按观点A,GP20%业绩提成的计算基数是扣除优先收益后的剩余项目盈利,而理论上,按观点B,GP有可能就包括优先收益的项目盈利取得20%的业绩提成。

尽管存在上述差异,但AB两种分配方式,都可以保证LP取得优先收益,姑且称为“保障优先收益模式”(“真优先收益”模式)

除了上述两种观点外,观点C也有代表性:

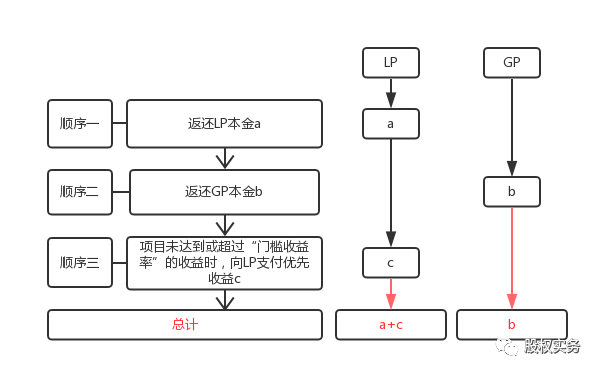

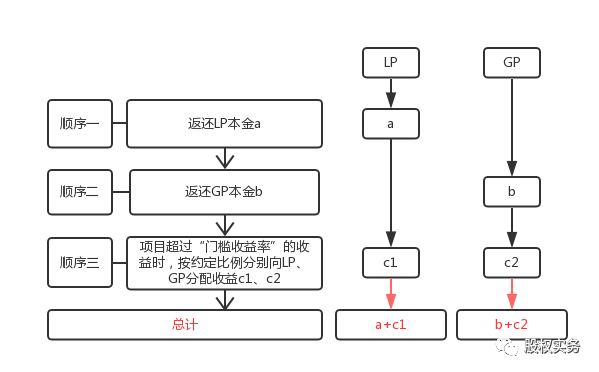

观点C:在项目取得超过“门槛收益率”的收益后,GP对项目全部盈利分配业绩提成;在项目未达到或超过“门槛收益率”的收益前,GP不得参与项目盈利分配业绩提成。依此观点,在项目未达到或超过“门槛收益率”的收益时,观点C的分配结果和AB没有什么差别,但在在项目取得超过“门槛收益率”的收益后(请注意,不是LP取得按“门槛收益率”计算的优先收益之后),项目收益按约定的比例在LP和GP间分配。在此情况下,LP并不一定能够取得按“门槛收益率”计算的优先收益。

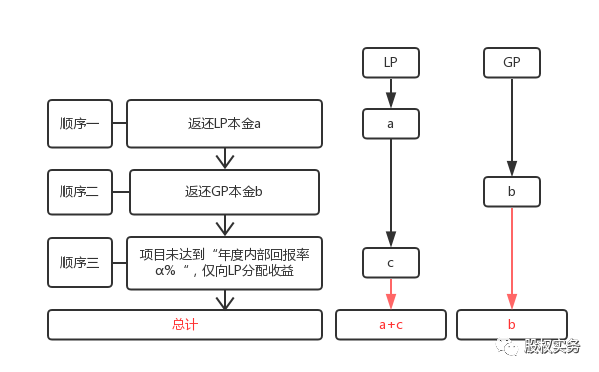

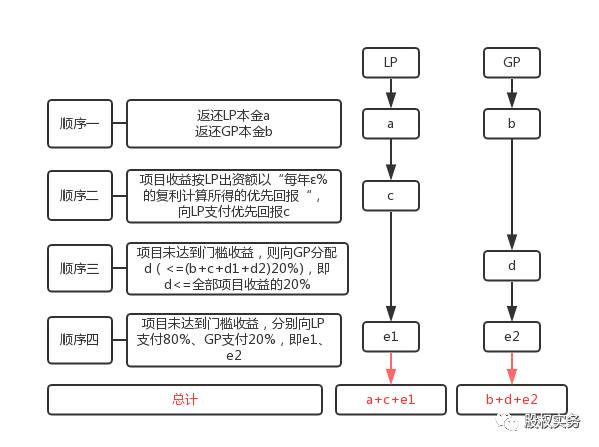

观点C分配示意图如下(未达到或超过门槛收益):

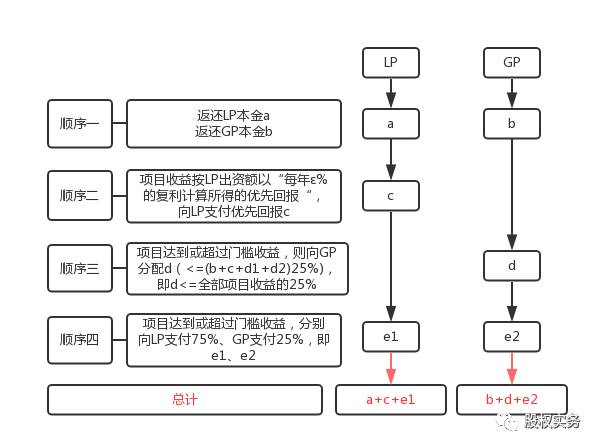

观点C分配示意图如下(超过门槛收益):

下面我们来看看国内一些私募基金的分配条款

A基金

一、A基金的收益分配条款如下:

(一)单个投资项目的收益分配,应按照如下顺序进行分配:

第一步: 返还有限合伙人对于该单一项目的实际出资总额:100%返还截止到分配时点各有限合伙人对该项目的出资总额;若可分配资金不足以100%返还上述出资总额,则各有限合伙人按照各自对该项目的出资总额之比例予以分配。

第二步: 返还普通合伙人对于该单一项目的出资总额:若在完成上述第一步分配后仍有余额,则应100%返还截止到分配时点普通合伙人对该项目的出资总额。

第三步: 单一项目投资净收益分配:若在完成上述第二步分配后仍有余额(“单一项目投资净收益”),则分以下两种情况进行分配:

(1)若单一项目投资净收益除以有限合伙人对于该单一项目的出资所得的年度内部回报率未达到α%,则对于该单一项目投资净收益,普通合伙人无权参与分配,该收益由有限合伙人按照截止到分配时点各自对该项目的出资总额之比例进行分配。

A基金分配示意图如下:

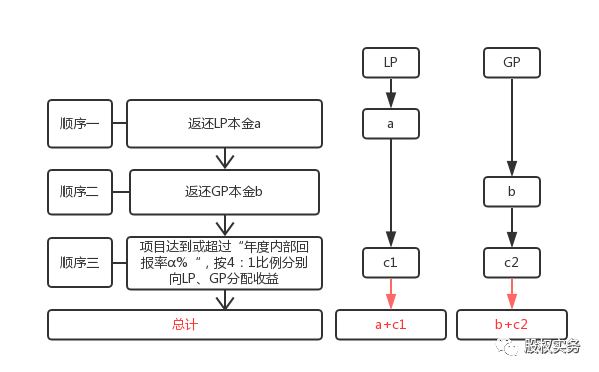

(2)若单一项目投资净收益除以有限合伙人对于该单一项目的出资总额所得的年度内部回报率达到或高于α%,则对于该单一项目投资净收益,普通合伙人与参与该单一项目投资的有限合伙人按照1:4的比例进行分配,即该单一项目投资净收益的20%归于普通合伙人,该收益为普通合伙人的单一项目收益分成;另外80%在参与该单一项目投资的全体有限合伙人之间按照各自在该项目中的出资比例予以分配。

A基金分配示意图如下:

(二)整体收益分配(回拨机制)

1、本合伙企业设置回拨机制,即在本合伙企业进行清算时,需要对本合伙企业存续期间所有的投资成本与投资收益进行全面计算与考虑。首先,需要计算出本合伙企业的全部收益总额,即本合伙企业全部投资项目完成退出之后所获得的可分配资金总额。然后,再根据以下顺序与原则确定每个合伙人最终获得的收益分配数额。

第一步:返还有限合伙人对于所有投资项目的实际出资总额;100%返还截止到分配时点全体有限合伙人所有投资项目的实际出资总额;若可分配资金不足以100%返还上述出资总额,则各有限合伙人按照其各自出资比例予以分配。

第二步:返还普通合伙人对于所有投资项目的实际出资总额;若在完成上述第一步分配后仍有余额,则应100%返还截止到分配时点普通合伙人对于所有投资项目的实际出资总额。

第三步:整体性投资净收益分配;若在完成上述第二步分配后仍有余额(“整体性投资净收益”),则分以下两种情况进行分配:

(1)若整体性投资净收益除以全体有限合伙人的实际出资总额所得的年度内部回报率未达到α%,则对于该整体性投资净收益,普通合伙人无权参与分配,该收益由有限合伙人按照截止到分配时点各自对该项目的出资总额之比例进行分配。

(2)若整体性投资净收益除以全体有限合伙人实际出资总额所得的年度内部回报率达到或高于α%,则对于该整体性投资净收益,普通合伙人与履行实际出资义务的有限合伙人按照1:4的比例进行分配,即该整体性净收益的20%归于普通合伙人,该收益为普通合伙人的整体性收益分成;另外80%在履行了实际出资义务的全体有限合伙人之间按照各自出资比例予以分配。

2、在本合伙企业清算时,如果普通合伙人和有限合伙人已经享受的收益与上述的整体性收益分配原则下形成的结果之间存在差异,则各相关合伙人应当返还相关金额,以使得回拨之后的收费分配结果与上述的整体性收益分配原则相符。

3、在执行回拨机制时应该尽可能采取税收成本最低的方式进行,但是如果产生了任何税收成本,则由执行回拨行为的当事方承担,而获利方无义务承担回拨行为方的税收成本。

二、对A基金的分配条款做如下分析:

(一)属于观点C的分配模式:其设置了类似于门槛收益率的内部收益率指标。当达到该标准后,GP并非仅对超过该内部收益率的超额利润部分提取20%的业绩提成,而是对该项目的全部利润提取20%的业绩提成。可见,该条款并不能保证在LP获得约定的优先收益前,GP不参与分配业绩提成。

假设设定的“年度内部回报率”为8%,某项目投资一年后退出,收益按年度内部回报率计算为9%时,按该条款,GP分得20%的项目盈余,LP获得80%的项目盈余。LP只实际取得7.2%的收益率(低于设定的8%的“门槛收益率”),GP就已经参与了业绩提成的分配。

(二)这样的约定,可能造成当PE 的年度实际内部回报率处于该临界点附近时,GP的业绩提成有很大的差异。假设设定的“年度内部回报率α%”数值为8%,实际回报率为7.9%时,GP无法分得任何业绩提成,但当实际回报率为8%时,GP就可以分得项目盈余的20%。

(三)单个项目封闭计算和分配,计算简单。但是实际分配过程可能与终期分配比例和顺序产生较大偏差,终期回拨的金额可能较大。只对单个项目封闭计算和分配,割裂了前后相继的项目间的联系,不将本次分配后的结果累计到下一次计算,如本次项目退出为亏损状态,出资总额不能返还或不能完全返还(LP未完全返还或GP未完全返还),按照该条款,下一次分配时,是无需考虑本次分配的结果的,即下一次分配的计算只计算“该项目”的投资和收益,返还“该项目”的投资本金,如果有盈余,不论本次的投资本金是否完全返还,GP依然可以进行业绩提成。

这种分配顺序只是单个项目中的顺位安排,不代表实际分配中不同项目项下的实际分配情况,下一个项目的业绩提成可能先于本项目的本金返还进行分配。在最后的PE清算回拨之前,GP是不用对之前的投资项目亏损承担责任的,GP更容易获得业绩提成分配。当然,也可能出现本次分配LP的本金足额返还而GP的本金未足额返还时,下一次分配并不优先返还本次未足额返还的GP出资,鉴于GP的投资金额仅为1%,这种影响可以忽略不计。可见,这种条款并不能保证LP获得优先收益,且GP更容易获得业绩提成,对GP更为有利。

B基金

一、B基金的收益分配条款如下:

(一)合伙利润分配和亏损分担方式:

除本协议另有约定外,合伙人按照出资比例分配基金的利润。基金对每个投资项目结束后进行分配,对投资项目取得的分红和变现收益,按出资比例向全体合伙人分配。当发生前述对投资项目取得的收益进行分配的情况时,在合伙人会议作出决议后基金应进行相应减资,减资数额为对投资项目取得的分配金额,合伙人将按照原出资比例相应减少各自的出资,直至合伙人的出资本金降至法律或法规规定的最低要求。

本基金存续期间产生的亏损,由合伙人按照出资比例分担。

(二)基金最终清算时,分配顺序如下:

(1)归还合伙人剩余的出资。

(2)按实收资本在账日均余额的年化收益率β%计算,向合伙人分配第一部分利润,计算公式如下:

基金存续期间每日实收资本额 X,基金存续期间累计分配资金为 Y;

计算β%年化收益率下的每日应得综合收益为:(X-Y)×β%/365(闰年取 366),累计计算到 0 为止。

(3)扣除上述前二项后提取 20%作为基金管理人的业绩奖励。

(4)剩余资金作为第二部分利润按合伙人出资份额比例分配给合伙人。

对于基金存续期间产生的债务,应先以基金的全部财产进行偿还,不能清偿的,由普通合伙人承担无限连带责任,有限合伙人以出资额为限对基金债务承担责任。

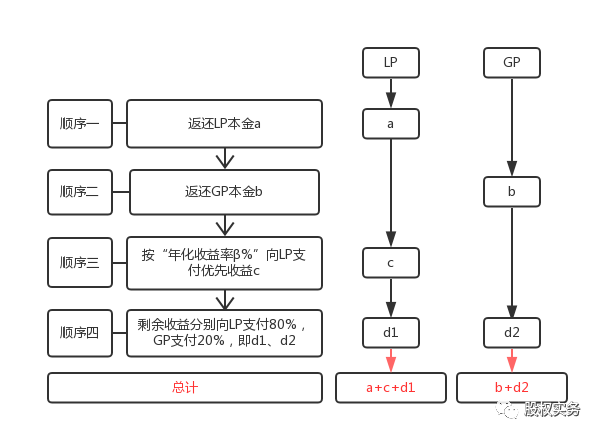

B基金分配示意图如下:

二、对B基金的分配条款分析如下:

(一)PE最终清算时,“门槛收益率”为β%,保障LP优先获得按年化收益率β%计算的收益,GP仅就优先收益以外的超额利润部分计取20%,作为业绩奖励(业绩提成)。该分配条款可以保证在取得约定的优先收益前,GP不分配业绩提成。但这种分配模式下,GP获得的业绩提成占项目投资利润的比例低于20%。最终的分配顺序和结果类似于观点A的分配。

(二)该条款约定的期间分配标准单一,计算操作简便。完全以出资比例为标准来分配投资项目取得的收益。在最终清算前,不进行业绩提成的提取和回拨。单个项目退出后即分配,但仅按出资比例向GP和LP返还投资本金并分配分红和变现收益,当然GP也可以按照跟投的比例获得分配,但PE最终清算前,不论投资项目盈亏情况和具体收益率如何,GP均不分配业绩提成。

(三)只设置终期回拨,没有设置临时回拨。单个项目退出后进行的分配,对GP而言,期间未提取业绩提成因此无需向LP回拨;对LP而言,也只在最终清算时根据分配顺序和比例回拨。当PE整体未取得门槛收益率时,LP无回拨义务,当PE整体取得门槛收益率且LP取得了约定的优先收益后,LP应当将超额利润部分计提20%回拨给GP,作为约定的业绩奖励。站在GP的收益角度,单个项目退出时不进行GP的业绩提成分配,终期分配顺位劣后。如果不考虑管理费的支付,鉴于GP的跟投比例很低,因此按投资比例分配决定了在整个PE投资期及存续期内对GP的支付和分配非常有限,该条款的分配方式对LP较有利。对于GP来说,如何度过前期的“饥饿阶段”是设立PE时就需要慎重考虑,因此存续期较短的PE选用该条款的可能性比较大。

C基金

一、C基金的收益分配条款如下:

1、对于合伙企业取得的项目投资收益,普通合伙人将获得收益分成,比例为合伙企业投资收益总额的20%;合伙企业投资收益总额中除普通合伙人受益分成之外的部分,由所有合伙人根据实缴出资额按比例分享。

2、计提办法:合伙企业的平均年收益率未达到γ%时,所有合伙人按权益比例分配收益;合伙企业年平均收益率达到并超过γ%(含)时,普通合伙人方可按以下现金流分配顺序中确定标准提取收益分成。

现金流分配顺序:本合伙企业自设立之日起三年后不再进行循环投资,资本回收账户的现金按下列顺序分配:

(1)有限合伙人按原始出资额取回出资;

(2)普通合伙人按出资额取回出资;

(3)有限合伙人按原始出资额取回γ%/年的门槛收益;

(4)普通合伙人按原始出资额取回γ%/年的门槛收益;

(5)本合伙企业收益率超过了γ%/年时,普通合伙人可以按照基金总收益的20%提取收益分成,剩余80%的收益由所有合伙人按照权益比例分配。

3、分配时间:本合伙企业对每年度(本合伙企业的营业执照签发之日起的一年时间为一个年度,以下同)已实现并收回的利润全部进行分配,每年度分配一次利润;如果代表三分之二以上表决权的合伙人表决通过后,可以在其他时间进行分配。

4、合伙人违反本协议的约定未按期缴纳出资的,合伙企业在向其分配利润和投资成本时,有权扣除其逾期交付的出资、违约金等费用。如果其应分配的利润和投资成本不足以不足上述款项的,应当补缴出资并补交上述费用。

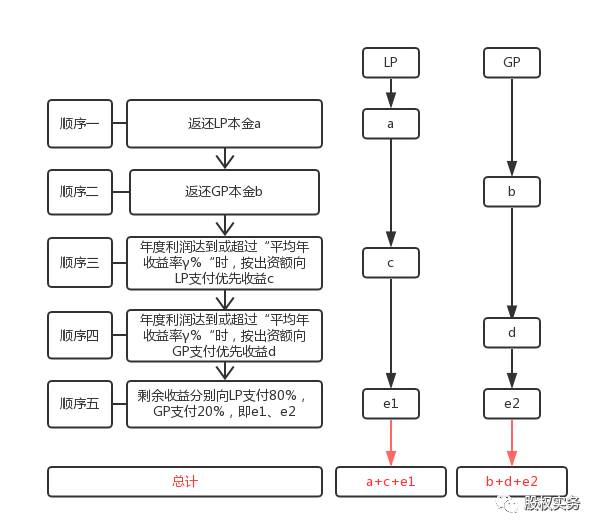

C基金分配示意图如下:

二、对C基金的收益分配条款分析如下:

1、条款的分配顺序与观点B的分配模式有些相似,与观点B区别在于:

(1)分配时点不同:分配时点不是单个项目退出后,而是以年度为周期进行分配。因为项目投资的进入和退出时间往往不是规律分布的,有可能出现退出的有的年度项目扎堆退出,有的年度又颗粒无收。按年度计算,意味着在年度存在两个以上项目实现退出时,要累积计算并按分配顺序进行分配。

(2)GP的跟投投资和跟投投资而分配的优先收益分别劣后与LP的出资和优先收益。

(3)观点B有GP的追赶(catch up)的明确约定,而本条款没有明确表述为GP在投资人取得按门槛收益率计算的优先收益之后,GP优先取得相当于优先收益20%的业绩提成,但本条款与观点B的表述相比,条款(5)的“本合伙企业收益率超过了γ%/年时,普通合伙人可以按照基金总收益的20%提取收益分成”就可能让人产生歧义。在这一点上,下面的E基金表述上要相对严谨。

其他基金条款

D基金

合伙企业的每一个项目退出取得项目投资收入或取得投资运营收入后,对合伙企业的项目投资收入和投资运营收入,应当首先在参与该等项目的各合伙人之间按照其各自对该等投资的投资成本分摊比例进行初步划分。按此划分归属普通合伙人的金额,应当实际分配给普通合伙人,归属每一有限合伙人的金额,应当按照下列顺序进行实际分配:

(1)首先,实缴出资回收分配:向该资金有限合伙人进行分配,直至该资金有限合伙人根据本协议累计取得分配总额等于其实缴出资额;

(2)如有余额,向该资金有限合伙人进行分配,直至该资金有限合伙人根据本协议累计取得分配就其在上述第(1)项下累计获得的分配总额实现每年δ%的内部收益率(“优先回报”),计算期间自该资金有限合伙人相应出资缴付实际到账之日起至其收回之日止;

(3)如有余额,分配给普通合伙人,使普通合伙人按照本第(3)项收到的金额等于:上述第(2)项中的优先回报金额/80%*20%。

(4)如有余额,20%分配给普通合伙人、80%向该资金有限合伙人分配。

D基金分配示意图如下(GP没有出资):

E基金

以符合本协议相关约定为前提,对于合伙企业任一项目投资收入的依法可分配资金在做出合理预留(为支付合伙费用、偿还债务和其他义务所做必要拨备)后,按照全体合伙人在该项目投资成本中分摊的实缴出资比例(“本项目投资成本分摊比例”)进行划分,并将划分给普通合伙人的部分分配给普通合伙人(不含收益分成);就按照本项目投资成本分摊比例划分给参与该项目投资成本分摊的每一资金有限合伙人的部分,按照如下顺序在该资金有限合伙人和普通合伙人之间做进一步划分并分配:

(1)首先,实缴资本返还。百分之百(100%)向该有限合伙人进行分配,直到合伙企业向该有限合伙人累计分配的金额等于其累计实缴出资额;

(2)第二,优先回报。全部分配给该有限合伙人,直至其就上述(1)段下的金额实现按照每年ε%的复利计算所得的优先回报(“优先回报”),优先回报的计算期间为该有限合伙人实缴出资的相关付款到期日起到该等有限合伙人收回该部分出资之日止;

(3)第三,普通合伙人追补。如果达到门槛收益,则全部分配给普通合伙人,直至普通合伙人在本第(3)段下获得的收益分配额等于上述第(2)段、本第(3)段和下述第(4)段(如适用)之和的百分之二十五(25%);否则,全部分配给普通合伙人或有限合伙人,直至普通合伙人在本第(3)段下获得的收益分配额等于上述第(2)段、本第(3)段和下述第(4)段(如适用)之和的百分之二十(20%);和(4)第四,80/20或75/25分配。如果达到门槛收益,则百分之七十五(75%)分配给有限合伙人,百分之二十五(25%)分配给普通合伙人;否则,百分之八十(80%)分配给有限合伙人,百分之二十(20%)分配给普通合伙人(普通合伙人根据上述第(3)段和本第(4)段所得分配之和称为“绩效收益”)。

E基金分配示意图如下(未超过门槛收益):

E基金分配示意图如下(达到或超过门槛收益):

总体而言,投资收益分配条款应在综合考虑各合伙人利益的基础上,结合实际计算过程拟定,同时在表述上力求清晰、严谨,从而避免在将来的财务核算时产生歧义。