2016年10月16日

并购重组资产高溢价成常态 股权支付高于现金购买

并购重组对上市公司业绩提升以及业务转型发挥着越来越重要的作用,已成为资本市场支持实体经济发展的重要方式。不过,随着并购重组市场规模不断攀升,部分上市公司并购风险也开始暴露。

来源:证券时报 作者:助理研究员 匡继雄

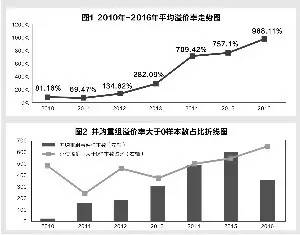

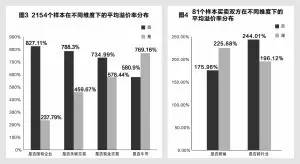

制表:匡继雄 制图:周靖宇 并购重组对上市公司业绩提升以及业务转型发挥着越来越重要的作用,已成为资本市场支持实体经济发展的重要方式。不过,随着并购重组市场规模不断攀升,部分上市公司并购风险也开始暴露。 据Wind数据统计,2016年沪深两市共有1275起已完成的并购重组事件尚处于业绩承诺期,有582起披露了2016年实际净利润,其中有118起业绩承诺不达标,占比达20.27%。达标率偏低主要与并购重组过程中的高溢价、高估值有关。 中国上市公司研究院 并购重组过程中产生的溢价,会逐渐积累到上市公司的“商誉”这一会计科目。溢价越高,商誉越重,计提减值对利润的冲击可能也越大,进而导致业绩承诺无法实现。笔者在《513起并购重组实证:协议收购提振业绩 高溢价致重组失败》也曾验证过高评估溢价率重组样本当年业绩下降明显,之后虽然有所回升,但是业绩比重组前要差,重组较为失败。 据同花顺iFinD数据统计,2010年至2016年,沪深两市已完成的并购方为上市公司且已披露溢价数据的并购重组事件,共计2095起(按首次公告日进行统计,下同),年平均评估溢价率(评估溢价率为注入资产净资产评估值除以注入资产净资产账面值后减1,以下简称溢价率)分别为81.16%、69.47%、134.62%、282.09%、709.42%、757.1%、968.11%,溢价率从2011年开始持续上升,如图1所示;2010年以来溢价率大于0样本数占比一直在90%以上,2013年后该值逐步上升,2016年达到98.88%,处于较高水平,如图2所示,这均说明高溢价成为上市公司并购重组的“新常态”。 本文将在对上市公司并购重组高溢价率的典型特征进行统计分析的基础上,通过计量分析找出影响上市公司溢价率的主要因素,为上市公司在交易中合理定价进而提高并购重组的效率提供参考。 溢价率特征分析 以2010年1月1日至2017年7月31日沪深两市买方为上市公司,且已披露溢价数据的2154起(已剔除溢价率较为极端的样本)并购重组事件为研究对象,并购重组溢价率主要呈现以下特征(如图3所示): 1.从买方企业性质来看,国有企业样本平均溢价率显著低于非国有企业。 上述样本中,有690个样本的买方为国有企业,平均溢价率为237.79%,显著低于非国有企业(买方为非国有企业样本数为1464个,平均溢价为827.11%)。国有企业承担着维持社会稳定的责任,其并购重组往往是为了整合企业,调整产业结构,增加就业率,追求企业社会价值最大化,因此其平均溢价率相对较低。 2.从关联交易角度来看,关联交易样本平均溢价率显著低于非关联交易。 样本中关联交易并购重组事件有983起,占比为45.64%,这说明上市公司并购重组中关联交易的现象较为普遍。对溢价率进行独立样本T检验,我们发现关联交易样本平均溢价率显著低于非关联交易,关联交易平均溢价率为459.67%,非关联交易平均溢价率为788.3%,这是因为上市公司并购重组如果是关联交易,在掏空动机下,大股东会压低所并购资产价格,进而制造股价拉升的炒作因素。 3.从结算方式来看,以现金支付完成的并购重组事件平均溢价率相对较低。 样本中以现金支付完成的并购事件共1330起,平均溢价率为578.44%,低于其他支付方式(以其他支付方式完成的并购重组事件共824起,平均溢价率为734.99%)。结算方式主要有现金支付和股权支付。现金具有流动性强的特点,有利于卖方接下来的投资运作;股权支付对买方更有利,能够有效减少现金流支付带来的压力、减少税负。但卖方主要是为了股票增值,而股票是收益与风险并存,只有在市场行情较好的情况下才有利于股票增值,因此卖方更愿意以现金作为结算方式。在并购重组中,现金支付的一方往往在讨价还价中占有优势,溢价率偏低。 4.从股市行情来看,牛市中的并购重组事件平均溢价率相对较高。 在2014年6月至2015年6月牛市行情中完成并购重组事件的样本数为657个,平均溢价率为769.16%,高于其他行情(其他行情中样本数为1497个,平均溢价率为580.9%)。牛市中买方对目标企业的估值普遍偏高,进而导致溢价率较高。 上面的研究对象只涉及并购重组中买方为上市公司的情形,买方与卖方均为上市公司的样本无疑更加贴近资本市场,对其进行分析能够获取更多的信息。上述2154起并购重组事件中,买方和卖方均为A股上市公司的重组事件共计81起(不包含买方和卖方代码一致的样本),并购重组溢价率主要有以下特征(如图4所示): 1.从买卖双方所属省份来看,跨省交易样本平均溢价率要高于同省。 跨省交易和同省交易的并购重组事件数量分别为55起与26起,前者的平均溢价率为225.68%,后者为175.96%。在同省交易中,买方对卖方的财务状况等信息了解更加充分,容易掌握主动权,进而争取更低的并购价格。此外,在同省并购中,地方政府为了实现当地产业整合而在交易中积极撮合一些国有资产以相对较低的价格在不同的国资股东间流转。26起同省并购中,卖方为国有企业的样本数为14个,平均溢价率为116.29%,明显小于非国有企业(样本个数为12个,平均溢价率为245.59%)。 2.从买卖双方所属行业来看,跨行业并购重组事件平均溢价率低于同行业。 81个样本中,有58个样本行业属性发生变化,平均溢价率为196.12%;行业属性没有发生变化的样本数为23个,平均溢价率为244.01%。跨行业并购时,买方要付出比同行业并购更高的整合成本,风险相对较大,买方不会轻易支付溢价给卖方,因此溢价率偏低。同行业并购溢价率较高的原因主要有三方面:一是同行业内部有一定的竞争关系,卖方的管理层通常会提高并购价格来阻碍买方的进入;二是同行业并购时,买方不需要重新组建新的主营业务,节省了买方的业务整合成本,买方不排斥支付溢价;三是同行业间的并购容易产生协同效应,买方也愿意支付溢价。 此外,从卖方企业性质来看,国有企业样本平均溢价率明显低于非国有企业。卖方为国有企业的38个样本平均溢价率为128.66%,低于非国有企业(样本数为43个,平均溢价率为281.136)。结合前面的结论,非国有企业无论作为买方还是卖方,它的参与都能使并购重组溢价率相对国有企业有所提高,这说明了非国有企业在并购交易中较为活跃,交易价格也更市场化。 从卖方总股本来看,总股本大的样本平均溢价率相对较高。样本中,总股本在5亿以上的样本平均溢价率为292.37%,高于股本在5亿以下的样本(平均溢价率为89.51%)。股本较大的样本通常规模较大,市场影响力也大,卖方议价能力强,买方会支付更高的溢价。 81个样本中,有7个样本溢价率小于0,其主要有两个特征:一是交易结算方式均为现金支付;二是7个样本中有6个买方均为国有企业,这与前面的结论一致。样本中有10起并购重组事件溢价率超过500%,其主要有两个特征:一是买方、卖方为非国有企业的样本数分别为8起和7起,再次说明非国有企业无论作为买方还是卖方,它的参与都能使并购溢价率偏高;二是买方是传媒行业的有4起,其平均溢价高达883.11%。影视、游戏、互联网金融等轻资产行业溢价率普遍偏高,面临商誉大幅减值的风险,这也是监管层对轻资产行业并购重组事件审核从严的主要原因。 溢价率影响因素分析 为了获取更加全面的指标,本文选取了买方和卖方均是A股上市公司的81起重组事件为研究对象。以各样本的溢价率为因变量,以是否为重大资产重组、是否现金交易、买方股权制衡度(第二到第十大股东持股比例与第一大股东持股比例的比值)、董事长和总经理是否合二为一、资产负债率和净资产收益率、卖方所属行业每股收益和净资产收益率(财务数据来源于并购重组事件首次披露日前的年度或半年报)、买卖双方企业性质等指标为自变量,进行逐步回归,经统计检验后,发现是否为重大资产重组、买方企业性质、股权制衡度、董事长和总经理是否合二为一、资产负债率、净资产收益率、卖方所属行业每股收益7个指标对溢价率的影响显著,具体结论如下: 1.溢价率与买方股权制衡度正相关。 股权制衡度越高,外部股东相对于控股股东的抗衡实力越强,其对上市公司经营管理状况的监督作用也就越强,从而对并购事件获得成功越有信心,这对并购价格有着积极的影响,并购溢价率也就越高。研究样本中,股权制衡度大于等于1的样本平均溢价率为336.41%,高于小于1的样本(平均溢价率为159.48%)。 2.买方董事长与总经理合二为一的并购事件平均溢价率相对较高。 董事长与总经理两职合一意味着管理者在公司治理过程中权力的集聚,相比两职不合一情况的管理者来说,前者权力无疑更大,在并购重组定价中的权力也就越大,其对资产评估溢价的操纵程度越高,溢价率也就越高。研究样本中,董事长与总经理两职合一样本平均溢价率为427.46%,高于两职不合一的样本(平均溢价率为142.99%)。 3.买方为非国有企业的并购事件平均溢价率显著高于国企。这与前面统计分析的结论一致。 4.重大资产重组事件的平均溢价率相对较高。 一般来说,重大资产重组事件标的资产的规模相对较大,买方可能会获取目标公司的控股权,而控股权是具有一定经济价值的,它可以使控股股东获得比非控股股东更多的私有超额收益,买方需要支付更高的溢价。研究样本中,重大资产重组样本的平均溢价率为347.41%,高于非重大资产重组(平均溢价率为140.88%)。 5.买方资产负债率与溢价率负相关,净资产收益率与溢价率正相关。 资产负债率越低,净资产收益率越高,说明上市公司偿债能力和盈利能力较强,企业资金充足,经营状况良好,管理层对自己更有信心。为进一步扩大市场占有率,提升企业获利水平,可能急功近利盲目进行快速并购扩张,但由于对目标公司了解不够,导致支付的溢价较高。研究样本中,买方资产负债率小于50%的样本平均溢价率为353.98%,明显高于资产负债率大于等于50%的样本(平均溢价率为82.24%);买方净资产收益率小于零的样本平均溢价率为93.05%,低于净资产收益大于等于零的样本(平均收益率为220.76%)。 6.卖方所属行业每股收益与溢价率正相关。 在并购重组前,卖方所属行业每股收益越高,卖方的经营业绩整体表现就越好,其管理层就会比较自信,在遇到敌意并购时候,就会采取一定的手段进行抵御,且其在并购重组谈判时处于有利地位,进而导致买方支付的溢价较高。研究样本中,卖方所属行业每股收益大于等于0.3的样本平均溢价率为319.89%,高于每股收益小于0.3的样本(平均溢价率为125.9%)。 上述指标中,对溢价率影响最大的是买方资产负债率,其次为是否构成重大资产重组和买方企业性质,再次是买方净资产收益率。根据指标对溢价率影响程度的强弱,选取买方资产负债率小于50%、净资产收益率大于5%的非国有企业重大资产重组事件,共6个样本,平均溢价率高达1052.06%。 如海隆软件2014年1月16日首次披露发行股份购买浙富控股等出让方出售的上海二三四五网络科技股份有限公司股权,该并购事件中,资产账面价值为1.16亿元,资产评估价值为26.7亿元,溢价率高达2196.71%;大洋电机2015年6月3日首次披露发行股份购买宁波韵升等出让方所持上海电驱动股份有限公司股权,该并购事件中,资产账面价值为3.02亿元,资产评估价值为35.1亿元,溢价率高达1062.9%。 总结 本文以2010年1月1日至2017年7月31日期间沪深两市已完成的买(卖)方为上市公司并购重组事件为研究样本,对并购重组高溢价率进行统计分析和计量分析,得到以下结论: 1.关联交易并购重组事件平均溢价率显著低于非关联交易。 2.重大资产重组事件的平均溢价率相对较高。 3.以现金支付完成的并购重组事件平均溢价率相对较低。 4.无论是作为买方还是卖方,非国有企业并购重组事件平均溢价率均高于国有企业。 5.卖方总股本小的并购重组事件平均溢价率较低。 6.跨省交易并购重组事件平均溢价率要高于同省;跨行业并购重组事件平均溢价率低于同行业。 7.买方资产负债率与溢价率负相关,净资产收益率与溢价率正相关;卖方所属行业每股收益与溢价率正相关。 8.买方股权制衡度与溢价率正相关。此外,买方董事长与总经理两职合一的并购重组事件平均溢价率相对较高。 上市公司在进行并购重组交易时,需要注意以下几点: 1.上市公司作为买方应尽量从公司现金流状况、利润增长前景和并购溢价之间寻求平衡,充分发挥公司董事会的监督作用,完善公司治理,防止公司管理层过度自信,减少并购的盲目性。在并购时,可以选择股本较小、公司治理完善且具有发展潜力的同省公司作为目标。 2.上市公司作为买方在确定并购支付方式时,需要综合考虑自身财务状况和市场环境,不能盲目使用股权支付。买方使用股权支付会增加目标公司的谈判筹码,需要支付更高的溢价,即使能够抵减使用现金支付方式的融资成本,但也有可能得不偿失。