2016年10月16日

小微金融:消费金融监管趋严,供应链金融优势凸显

近日,银监会下发《关于就联合贷款模式征求意见的通知》(简称“通知”),就互联网贷款模式提出了准入资质以及风控要求。其中,最引人...

近日,银监会下发《关于就联合贷款模式征求意见的通知》(简称“通知”),就互联网贷款模式提出了准入资质以及风控要求。其中,最引人注目的是,银监会首次明确提出,只有经银监会批准设立的持牌金融机构才能从事互联网联合放贷业务。这意味着,目前仅26家持牌消费金融公司才有互联网联合放贷资格。即便将银监会尚未直接审批的网络小贷公司计算在内,也仅有206家合格联合放贷机构。

消费金融监管趋严

通知指出,联合贷款的合作机构是指贷款人在进行互联网贷款过程中,与贷款人在联合贷款、客户营销、风险分担、风险数据等方面提供支持和进行合作的各类机构。并且银监会提出,银行等放贷人应建立联合放贷合作机构准入制度,合作机构限定为经过银监会批准设立,持有金融牌照并获准经营贷款业务的银行业金融机构。

这意味着,该通知监管范围包含了目前最火的互联网消费金融和现金贷平台。目前,各种助贷机构多如牛毛,仅现金贷公司过去几年就涌现出上千家,其中绝大部分都是无牌照经营;消费金融领域的参与者主要包括20余家持牌消费金融公司,还有近200多家消费分期公司和2000多家P2P网贷公司。

供应链金融成为市场的新风口

根据前瞻产业研究院的预测,到2020年,国内供应链金融市场规模将近15万亿元人民币,未来几年预测还有向上增长的空间,这样庞大的市场份额,足以吸引各路资本的竞逐。监管要求的合法合规更是成为供应链金融突然受热捧的重要原因,在供给侧改革的大背景下,近期一行三会和工信部联合印发的《关于金融支持制造强国建设的指导意见》鼓励金融机构积极开展各种形式的供应链金融业务。

现在我国的供应链金融主要有三种模式:

银行主导升级平台模式

该模式是以平安、中信、民生为代表的股份制银行引领的传统银行主导。平安银行最早以N+1+N为发展模式,以中小企业为敲门砖,逐步渗透至核心企业,再从核心企业为轴向上下游拓展,大力发展线上供应链金融。

电商主导平台模式

互联网公司依托电商平台的庞大供应商资源和大数据优势开展供应链金融业务。根据上下游的交易、物流、现金流等相关数据作出信用评级,通过系统算法给出融资额度。

产业主导模式

拥有完整供应链资源的公司自建供应链金融平台,依托线上平台进行供应链金融,通过综合运用各种金融工具,满足客户的多种金融需求。一些大型产业集团通过自身的金融平台,借助集团多行业布局的优势开展供应链金融业务。

例如中国房地产百强企业东方银座集团全资控股的互金平台——小微金融,即发挥背靠东方银座集团的优势,发力供应链金融,在资产端充分利用东方银座集团上下游供应链,根据供应链上下游企业的借款需求,提供网贷信息中介服务,且业务范围正向智能家居、社区消费金融等领域延伸;在资金端则凭借东方银座集团品牌与资源支持大幅增加获客量,目前小微金融平台用户数已达到百万,累计投资总额超过68亿,为投资者赚取了2.7亿收益。

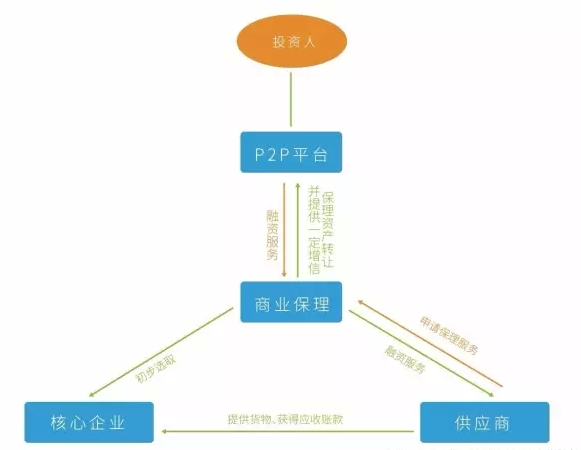

小微金融平台上的借款人大部分为东方银座集团的供应商。这种模式在风控方面具有非常大的优势,首先,东方银座集团供应商筛选标准严格,只有优质供应商才有资格进入东方银座集团的供应商库,这在源头上就保证了借款企业的高质量;其次,供应商在小微金融平台上的借款,均引入了第三方保理公司等担保机构进行担保,并且要求借款企业(供应商)与东方银座集团经济来往中形成的应收账款进行反担保,这意味着小微金融对借款企业具有非常强的把控能力。

作为供应链金融里的代表平台,小微金融秉承“助小扶微 筑梦创财”的企业使命,更好地服务于实体经济的同时,让普通投资人也能安心分享供应链市场红利,实现真正的稳健理财。